Viele unerfahrene Anleger lassen sich von einer hohen Dividendenrendite locken, obwohl es auch die Möglichkeit gäbe auf Dividendenwachstum zu setzen. Wo die Vor- und Nachteile der jeweiligen Strategie liegen und worauf ich setze, erfährst du in dieser kurzen Übersicht.

Hohe Dividendenrendite

An den internationalen Börsen existieren eine Vielzahl von Unternehmen, die eine Dividende ausschütten, die eine jährliche Rendite von 3 oder mehr Prozent verspricht. Besonders Börsenneulinge sehen eine jährliche Dividende als eine Art neuen „Zins“, den es auf Tagesgeldkonten schon längere Zeit nicht mehr gibt. Ein sofortiges passives Einkommen hält die Motivation oben, weiter an der Börse zu investieren. Selbst wenn es an der Börse nicht so gut läuft, wird man als Anleger in der Regel trotzdem mit einer Dividende belohnt.

Bevor man jedoch in Unternehmen mit hoher Dividendenrendite investiert, sollte man sich ein paar Kennzahlen ansehen. Die Dividende sollte durch den Free-Cashflow gedeckt sein, da sie ansonsten aus der Substanz des Unternehmens gezahlt wird. Falls man über einen sehr langfristigen Zeitraum investieren möchte, sollte man auch einen Blick auf das Wachstum des Unternehmens werfen. Häufig zahlen insbesondere die Unternehmen eine hohe Dividende, die weniger stark wachsen und keine Verwendung für überschüssiges Kapital haben. Außerdem lohnt sich ein Blick auf die Dividendenhistorie, um festzustellen wie zuverlässig ein Unternehmen ausschüttet.

Vorteile

- Sofortiges passives Einkommen

- Dividende als Motivation zu investieren

- Häufig geringere Kursschwankungen

Nachteile

- Weniger Wachstum und Kursgewinne

- Keine sinnvolle Verwendung von Kapital innerhalb des Unternehmens

- Abgeltungssteuer wird fällig

Hohes Dividendenwachstum

Im Gegensatz zu einer jetzigen hohen Dividendenrendite besteht auch die Möglichkeit gezielt in Unternehmen zu investieren, die ein hohes Dividendenwachstum bieten. Diese zahlen aktuell nur eine geringe Dividende, die jedes Jahr jedoch deutlich erhöht wird. Es gibt eine Reihe von Unternehmen, die ihre Dividende jährlich um bis zu 20% erhöhen. Auf lange Sicht steigert sich die Dividende stärker als bei Unternehmen, die bereits heute eine hohe Dividende ausschütten. Ein solches Vorgehen findet man häufiger bei Unternehmen, die sich noch auf einem Wachstumspfad befinden. Das überschüssige Kapital wird innerhalb des Unternehmens reinvestiert und dient z.B. der Finanzierung des operativen Geschäfts oder Übernahmen.

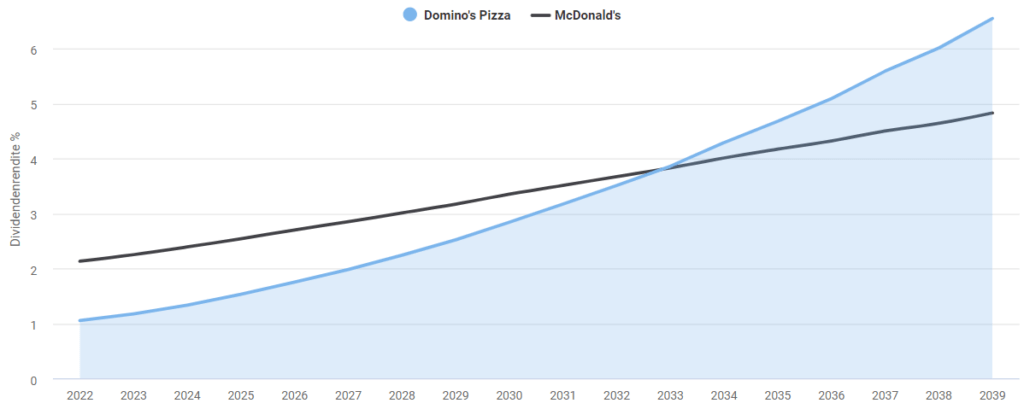

Wie sich die Strategien hohes Dividendenwachstum gegenüber hoher Dividendenrendite verhalten, lässt sich aus der nachfolgenden Grafik entnehmen. Dort ist eine prognostizierte Entwicklung der Dividendenrendite von Dominos Pizza und McDonalds zu sehen. McDonalds zahlt momentan eine höhere Dividende im Gegensatz zu Dominos Pizza. Die jährliche Steigerung liegt bei Dominos Pizza (15% p.a.) jedoch höher als bei McDonalds (8% p.a.). Wenn man nun heute in beide Aktien investiert, erzielt man bis 2033 bei McDonalds eine höhere Dividendenrendite. Ab diesem Zeitpunkt wendet sich jedoch das Blatt und Dominos Pizza würde die höhere Rendite erbringen.

Quelle: aktienfinder.net

Vorteile

- Langfristig höhere Dividendenrendite

- Höhere Kursgewinne möglich

- Unternehmen kann Kapital für weiteres Wachstum nutzen

Nachteile

- Geringere Ausschüttung

- Passives Einkommen niedriger

- Erträge liegen weit in der Zukunft

Du willst keinen Beitrag mehr verpassen?

Dann melde dich hier für den kostenlosen Newsletter an.

Meine Strategie

Wer meinen Blog schon länger verfolgt, der sollte meine Strategie bereits kennen. Mein Ziel ist es langfristig ein passives Einkommen aufzubauen, um meine Rentenlücke zu füllen. Daher setze ich tendenziell auf Unternehmen mit einem hohes Dividendenwachstum und lege weniger Wert auf eine hohe Dividendenrendite. Dennoch freue ich mich über jede Dividende, die ich aus einem Investment in eine Aktie erhalte. Da es noch sehr viele Jahre bis zu meiner Rente sind und ich entsprechend viel Zeit mitbringe, macht es mehr Sinn auf wachsende Unternehmen zu setzen. Für Investoren, die kurz vor der Rente stehen, sieht es natürlich anders aus. Hier ist der Anlagehorizont geringer und ein stabiles und hohes passives Einkommen wünschenswert.

Bei einem Blick in mein Depot wirst du einige Unternehmen finden, die ein jährliches Dividendenwachstum von teilweise deutlich über 10% aufweisen. Dazu zählen beispielsweise American Tower, Sixt, Unitedhealth Group, Datagroup, Fastenal, Novo Nordisk oder Union Pacific.

Achtest du bei deinen Investments auf die Dividendenrendite oder das Dividendenwachstum? Auf welche Aktien setzt du hier. Hinterlasse gerne einen Kommentar.

Du möchtest an der Börse einsteigen und möchtest ein Depot eröffnen?

Dann schau dir gerne meine Empfehlungen für einen passenden Broker an.

Sixt schüttet aber nicht regelmäßig eine höhere Dividende aus!?

Bis zur Coronakrise wurde die Dividende über viele Jahre hinweg erhöht. In den letzten beiden Jahren wurde die Dividende aufgrund der Coronakrise ausgesetzt, aber dieses Jahr hat man die Dividende im Vergleich zu 2019 wieder erhöht. Teilweise ist es bei Sixt etwas kompliziert dies nachzuvollziehen, da relativ häufig eine Sonderdividende ausgeschüttet wird. Vielleicht war Sixt an dieser Stelle nicht das beste Beispiel 😉