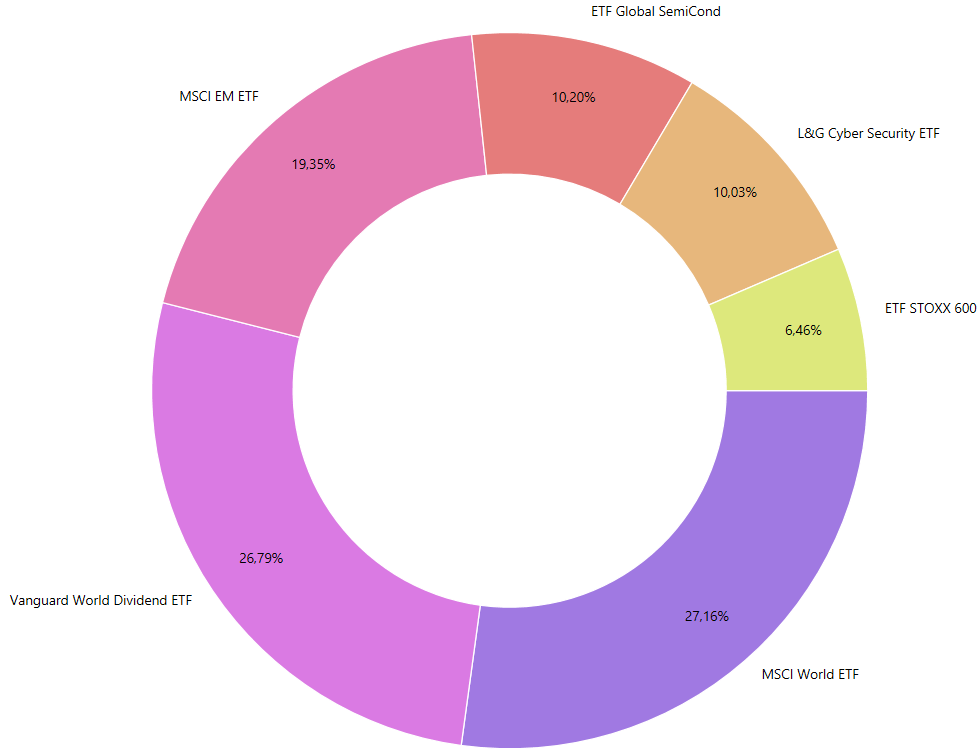

Mit etwas Verspätung werfe ich im heutigen Beitrag einen Blick zurück auf die Entwicklung meines Depots im Jahr 2023. Das vergangene Jahr lief an den Aktienmärkten sehr gut und die meisten großen Indizes konnten dank einer starken Jahresendrallye ein deutliches Plus verzeichnen. Ebenso sah es in meinem Depot aus, das in den letzten 12 Monaten um 12,1% zulegen konnte. Im Verlauf des Jahres habe ich versucht die Anpassung meiner Anlagestrategie in meinem Depot umzusetzen. Die letzten Änderungen habe ich vor einigen Tagen vorgenommen, aber dazu mehr Ende des Monats im nächsten Depotupdate. Insgesamt versuche ich deutlich mehr in Richtung Dividendenwachstum zu gehen und habe langsam wachsende, dividendenstarke Unternehmen durch einen ETF ersetzt.

Als erstes gibt es eine Übersicht der besten und schlechtesten Werte in meinem Depot. Anschließend ziehe ich noch einen Vergleich zum globalen Markt und die Entwicklung meines Krypto-Portfolios.

Inhaltsverzeichnis

Gewinner im Depot 2023

Still und heimlich war mein größter Gewinner im Depot Amazon. Für mich fast unbemerkt ist die Aktie kontinuierlich gestiegen und lag am Ende mit einem Plus von 78% ganz vorne. Dicht dahinter folgt die Aktie des Buchungsportals Booking und die Cybersecurity-Spezialist Qualys. Außerdem konnten die Tehnologie-Unternehmen Adobe und Universal Display deutlich zulegen.

| Amazon | + 78 % |

| Booking Holdings | + 73 % |

| Qualys | + 71 % |

| Adobe | + 60 % |

| Universal Display | + 58 % |

Verlierer im Depot 2023

Der größte Verlierer in meinem Depot war 2023 der Wasserstoffspezialist NEL. Das Umfeld mit hohen Zinsen machten der Branche zu schaffen gepaart mit der hohen Bewertung ließen viele Unternehmen der Branche einbrechen. Dementsprechend hatte ich meine Positionen in PowerCell und Ballard Power im Laufe des Jahres verkauft. Weiterer großer Verlierer war Tomra Systems, die mit einem Cyberangriff und einem Auftragsrückgang zu kämpfen hatten. Bei Bayer ging es nochmals abwärts, nachdem eine klinische Studie für ein neues vielversprechendes Präparat abgebrochen wurde. Außerdem lief es beim deutschen Cybersecurity-Unternehmen Secunet und beim Tabak-Konzern British American Tobacco nicht gut.

| NEL | – 53 % |

| Tomra Systems | – 29 % |

| Bayer | – 25 % |

| Secunet | – 24 % |

| BAT | – 23 % |

Du willst keinen Beitrag mehr verpassen?

Dann melde dich hier für den kostenlosen Newsletter an.

Vergleich Gesamtmarkt

Im Vergleich zum Gesamtmarkt hat mein Depot leider etwas schwächer performt. Das gute Börsenjahr wurde hauptsächlich durch die großen Tech-Unternehmen verursacht, die eine extrem gute Performance hingelegt haben. Dies ist besonders deutlich, wenn man die Indizes betrachtet. Der NASDAQ 100 konnte das größte Plus mit über 50% verzeichnen, da Unternehmen wie Apple, Microsoft, Amazon, NVIDIA und andere mit über 40% gewichtet sind. Der breitere S&P 500 legte immer noch um 22% zu, da die Gewichtung dieser Titel geringer ist. Interessant ist auch der S&P 500 Equal Weight, der allen Titeln die gleiche Gewichtung zuweist. Dieser Index konnte lediglich um 10% zulegen, was darauf hindeutet, dass ein Großteil der enthaltenen Aktien nicht gut performte.

| Markt | Performance |

|---|---|

| S&P 500 | + 22 % |

| MSCI World | + 20 % |

| DAX | + 20% |

| NASDAQ 100 | + 53 % |

| S&P 500 Equal Weight | + 10 % |

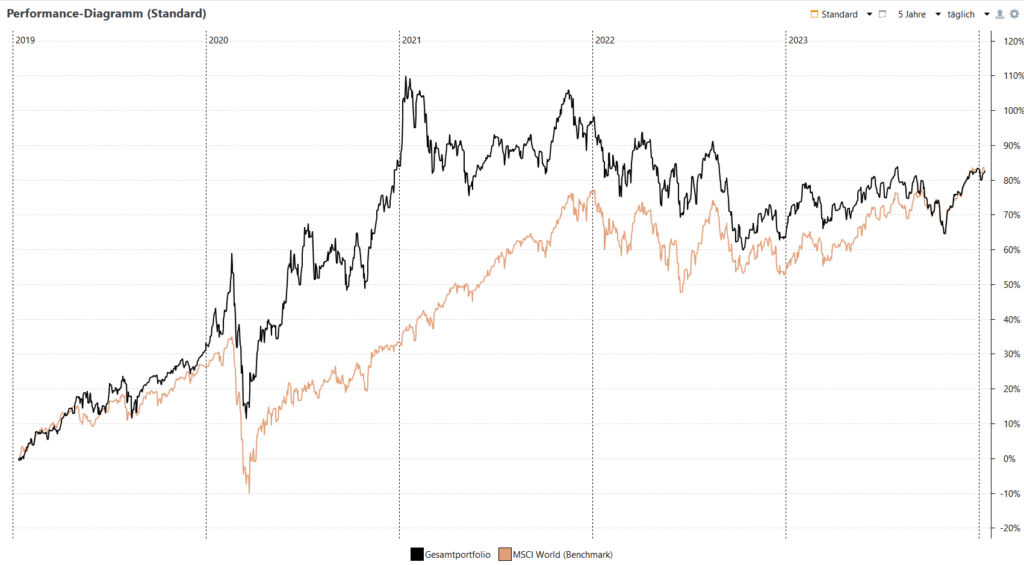

Mit meinem Plus von 12% in meinem Depot liege ich hinter dem breiten Markt zurück. Diese Underperformance zieht sich bereits seit 2021 durch mein Portfolio und ist auf meine frühere Investition in Wasserstoffunternehmen (Ballard Power, NEL, PowerCell) zurückzuführen. Im Zuge des Wasserstoff-Hypes Ende 2020 verzeichnete mein Depot einen extremen Anstieg. Glücklicherweise habe ich etwa die Hälfte der Position zum Höchststand als Teilgewinne realisiert. Nach dieser Vervielfachung gingen die Kurse für diese Aktien in den letzten 3 Jahren nur noch abwärts, was meine Gesamtperformance belastet hat. Da ich die Positionen vor einigen Monaten zum Großteil verkauft habe, sollten nun keine negativen Effekte mehr auftreten. Insgesamt hat mein Depot auf Sicht von 5 Jahren die gleiche Performance wie der MSCI World erzielt. Mein Ziel wird es sein, in den kommenden Jahren wieder eine bessere Performance zu erzielen.

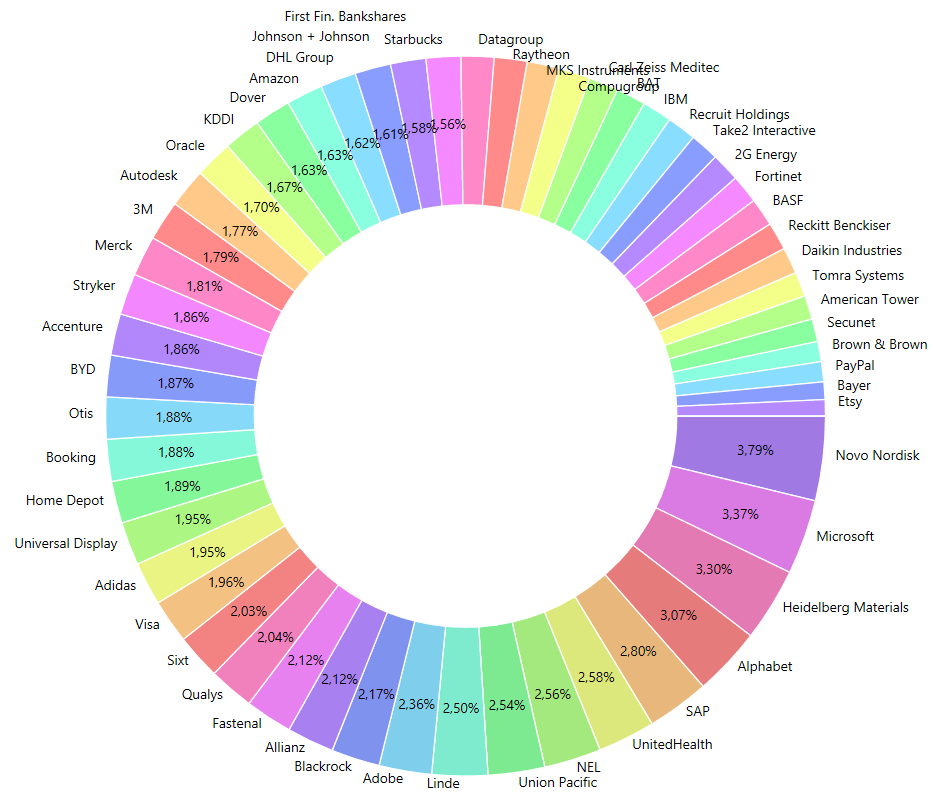

Übersicht Depot Ende 2023

Krypto

Ende 2022 begann ich, in Kryptowährungen zu investieren. Zu dieser Zeit sprach kaum jemand über Bitcoin und Co, und es ergab sich aus technischer Sicht eine Möglichkeit zum Einstieg. Da mir ein Einmalkauf zu riskant erschien, startete ich einen Sparplan für Bitcoin und Ethereum. Zusätzlich eröffnete ich noch zwei sehr kleine Positionen in Aave und Cartesi, ebenfalls aufgrund technischer Einstiegssignale. Dies hat sich im Laufe des Jahres bezahlt gemacht, und mein Portfolio konnte um 51% zulegen.

| Bitcoin | + 61 % |

| Cartesi | + 52 % |

| Ethereum | + 46 % |

| Aave | + 22 % |

Ausblick

Anfang 2024 werde ich die Umstrukturierung meines Depots abgeschlossen haben. Zusätzlich halte ich eine gewisse Cashquote, da ich im Laufe des Jahres mit dem ein oder anderen Rücksetzer rechne und die sich bietenden Chancen nutzen möchte. Nach der starken Jahresendrallye ist eine Korrektur mehr als überfällig. Außerhalb meines Aktien- und Kryptoportfolios habe ich auch die Gelegenheit genutzt, in Anleihen zu investieren, aufgrund der derzeit hohen Zinsen. Einerseits habe ich 10-jährige US-Staatsanleihen erworben, andererseits habe ich in die neuen iBonds von iShares investiert. Dabei handelt es sich um ETFs mit fester Laufzeit und einem Korb an Unternehmensanleihen. Allgemein geht der Markt davon aus, dass die Zinsen im Jahr 2024 wieder sinken werden. Dadurch sichere ich mir einerseits die aktuell hohen Zinsen und kann zusätzlich von möglichen Kursgewinnen der Anleihen bei fallenden Zinsen profitieren.