Die letzten Jahre waren für die Aktionäre von Bayer weniger erfreulich. Mit der Übernahme von Monsanto begann vieles in eine falsche Richtung zu laufen und die Aktie ging in den Sinkflug über. In dieser Analyse bewerte ich wie sich das Unternehmen seit meiner letzten Betrachtung im Jahr 2020 entwickelt hat.

Inhaltsverzeichnis

Kurzbeschreibung

Die Bayer AG ist ein deutsches Unternehmen mit Sitz in Leverkusen. Der Konzern wurde 1863 von Friederich Bayer und Johann Friedrich Weskott gegründet und produzierte in der Anfangszeit vor allem Farbmittel. Im Laufe der Zeit hat sich das Unternehmen in vielen verschiedenen Bereichen weiter entwickelt. Heutzutage ist der Konzern in die drei Sektoren Crop Science, Pharmaceuticals und Consumer Health unterteilt, die wir uns im nächsten Abschnitt genauer ansehen. Seit Mai 2016 wird das Unternehmen vom CEO Werner Baumann geleitet und beschäftigt etwa 100.000 Mitarbeiter. In seine Amtszeit fällt auch die Übernahme des amerikanischen Saatgutherstellers Monsanto. Der Kaufpreis lag bei rund 60 Mrd. €, was die größte Übernahme eines deutschen Unternehmens war. Im Jahr 2018 begannen für Bayer die noch heute anhaltenden Probleme, da Monsanto von einem amerikanischen Gericht zu einer Schadensersatzzahlung in Höhe von 289 Mio.$ verurteilt wurde. Dabei steht im Raum, dass das Unkrautvernichtungsmittel Roundup krebserregend sei.

Kennzahlen Bayer

WKN: BAY001

Gewinnwachstum 10 Jahre: —

Umsatzwachstum 10 Jahre: 0,9 % p.a.

KGV22e: 12

Dividendenrendite: 3,86 %

Marktkapitalisierung: 51 Mrd. €

Unternehmensübersicht

Geschäftsmodell

Wie in der Einleitung bereits erwähnt besteht Bayer aus drei Geschäftsbereichen, die wir uns nun näher ansehen.

Pharmaceuticals

Der Sektor Pharmaceuticals umfasst verschreibungspflichtige Arzneimittel, die hauptsächlich in den Bereichen der Kardiologie, Frauengesundheit, Onkologie und Hämatologie Anwendung finden. Dabei wird die komplette Wertschöpfungskette von der Erforschung über die Produktion bis zum Vertrieb abgedeckt. Dieser Geschäftsbereich ist schon seit vielen Jahren die „Cash-Cow“ von Bayer. Die höchste operative Marge der drei Bereiche sowie die stetig steigende Umsätze machen einen Großteil der Konzerngewinne aus. Die beiden erfolgreichsten Medikamente sind momentan Xarelto (Gerinnungshemmer) und Eylea (Augenmedikament), die deutlich über eine Milliarde Jahresumsatz erzielen.

Consumer Health

Thematisch ähnlich gelagert ist der Consumer Health Bereich, der sich auf rezeptfreie Arznei- und Nahrungsergänzungsmittel spezialisiert hat. Das Produktportfolio umfasst die Kategorien Schmerzmittel, Dermatologie, Allergien, Erkältungen und Magen-Darm-Erkrankungen. Diese Sparte hat jedoch eine deutlich geringere Marge und macht auch nur einen Bruchteil des Umsatzes aus. Dennoch ist dieser Sektor wichtig für die Marke Bayer, da die meisten Kunden über rezeptfreie Produkte in Kontakt mit den Produkten des Unternehmens kommen. Das wohl bekannteste Produkt was jeder kennt ist Aspirin.

Crop Science

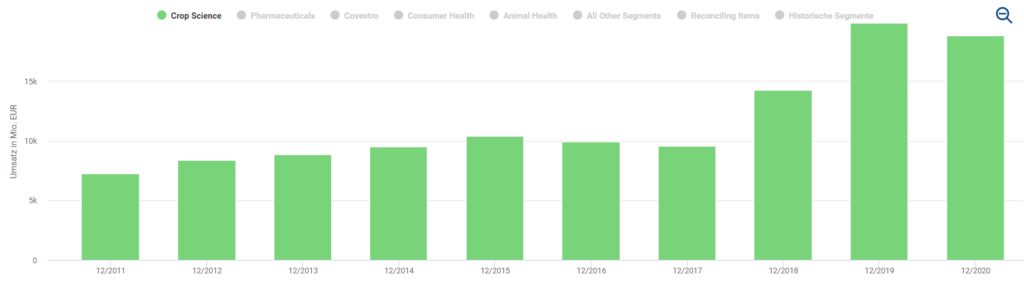

Der Bereich Crop Science umfasst die Produktion und den Vertrieb von Saatgut sowie Ernte- und Pflanzenschutzmittel. Dieser Sektor befindet durch die Übernahme von Monsanto noch im Umbruch. Dennoch macht er bereits den größten Teil am Umsatz des Unternehmens aus. In den letzten Jahren wurde wegen Rückstellungen im Zuge der Glyphosat-Prozesse teilweise milliardenschwere Verluste eingefahren. Ohne diese Sondereffekte ist der Geschäftsbereich ebenfalls sehr profitabel. Vieles hängt zukünftig davon ab, ob sich die Monsanto Übernahme langfristig auszahlen wird. Dazu aber später noch mehr bei der Betrachtung der Chancen und Risiken.

Umsatz- und Gewinnentwicklung

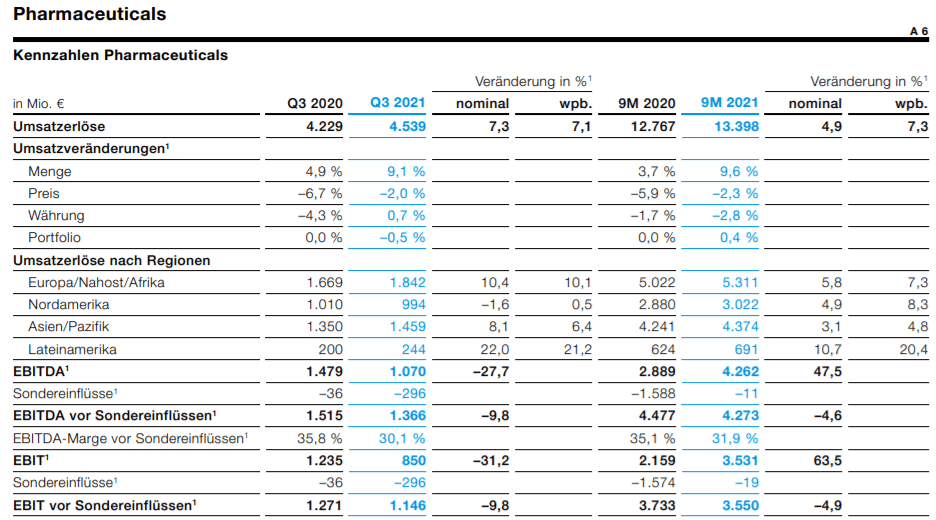

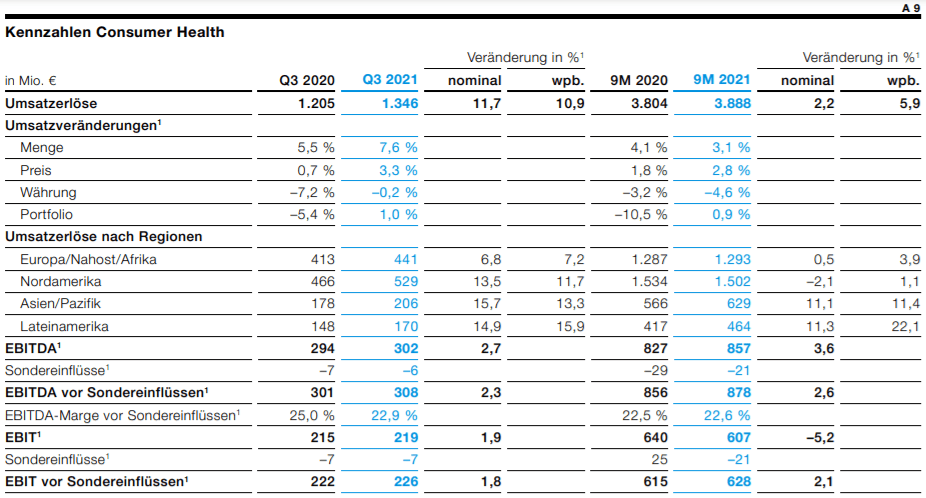

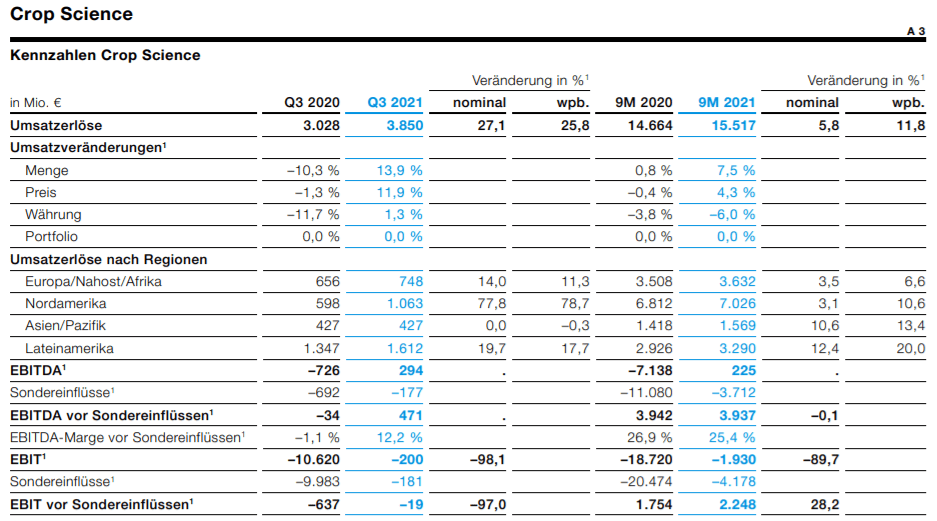

Bevor wir einen Blick auf den gesamten Bayer Konzern werfen, schauen wir uns die Zahlen der drei Geschäftsbereiche an. Dabei steht die Entwicklung in den ersten 9 Monaten aus den Jahren 2020 und 2021 gegenüber.

| Unternehmensbereich | Umsatz 2021 9M | Anteil |

| Crop Science | 15,52 Mrd.€ | 47,3 % |

| Pharmaceuticals | 13,40 Mrd.€ | 40,9 % |

| Consumer Health | 3,88 Mrd.€ | 11,8 % |

Pharmaceuticals

Im Vergleich zum Vorjahr hat schneidet der Sektor Pharmaceuticals etwas besser ab. Der Umsatz konnte um 4,% gesteigert werden und währungs- und portfoliobereinigt (wpb.) sogar um 7,3%. Beim EBIT konnte man ebenfalls einen ordentlichen Zuwachs von 2,1 auf 3,5 Mrd.€ verzeichnen. Dieser war jedoch im Vorjahr durch Sondereffekte aus der Beilegung von Rechtsstreitigkeiten bezogen auf das Medikament Essure beeinflusst. Ohne diese Sondereinflüsse sank der EBIT minimal wegen erhöhter Marketingkosten bei den Produkteinführungen der Präparate Kerendia und Nubeq. Insgesamt zeigen die Zahlen der ersten drei Quartale wie stark das Geschäft in diesem Bereich läuft.

Consumer Health

Im Sektor Consumer Health lief im bisherigen Jahresverlauf relativ gut. Der Umsatz konnten insbesondere in Asien und Lateinamerika deutlich Zugewinne verzeichnet werden. Insgesamt nahm der Umsatz bereinigt um 5,9% im Vergleich zum Vorjahreszeitraum zu. Wegen Sondereinflüssen war der EBIT minimal rückläufig. Hier kam es zu einem Einmaleffekt aus zwei Medikamentenrückrufen (Lotrimi- und TinactinSpray-Produkte).

Crop Science

Die erfreulichste Entwicklung legte im Jahr 2021 bislang der Crop Science Sektor hin. Auch hier legten die Umsätze besonders in Asien und Lateinamerika zweistellig zu, so dass insgesamt ein nominales Plus von 5,8% erzielt werden konnte. Währungsbereinigt waren es sogar 11,8%. Das EBIT wird weiterhin durch die Sondereinflüsse aus den Glyphosat-Prozessen negativ beeinflusst. Ohne Sondereinflüsse konnte das EBIT im Vergleich zum Vorjahr um 28,2% gesteigert werden. Diese positive Entwicklung ist auf Mengen- und Preissteigerungen zurückzuführen, wobei den größten Anteil Maissaatgut und Herbizide ausgemacht haben.

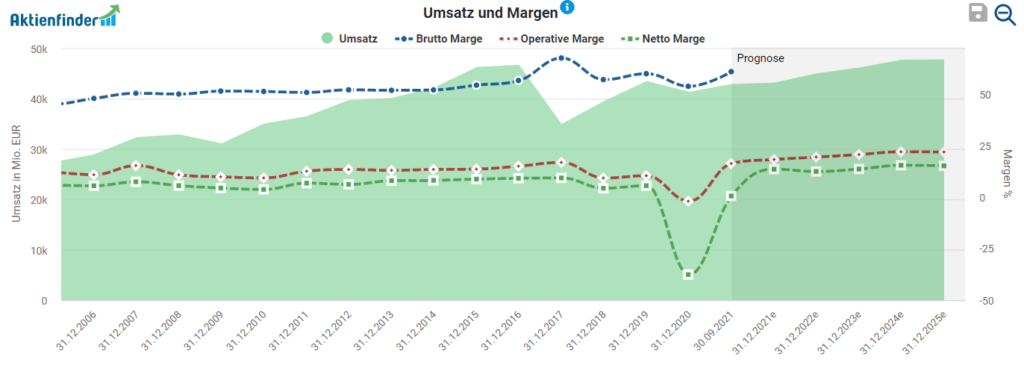

Langfristige Entwicklung

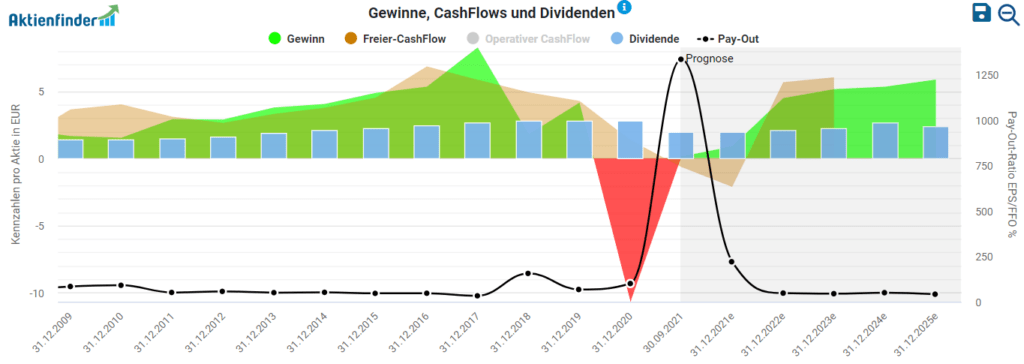

Auf lange Sicht zeichnet sich Bayer durch ein sehr stabiles Geschäftsmodell aus. Die operative Marge liegt schon seit Jahren im Bereich von 14-18% und soll sich zukünftig minimal erhöhen. Einen großen Ausreißer gab es im Jahr 2020 durch die hohen Verluste aufgrund der notwendigen Glyphosat-Rückstellungen. Aber hier ist man bereits wieder auf ein normales Niveau zurückgekehrt. Ähnlich stetig sieht es bei der Umsatzentwicklung aus, die auch seit Jahren kontinuierlich wächst. Der starke Rückgang im Jahr 2017 ist auf die Ausgliederung von Covestro zurückzuführen. Covestro ist mittlerweile eigenständig an der Börse gelistet und ist DAX Mitglied.

Weniger stetig sieht es bei der Entwicklung des Gewinns und des Free-Cashflows aus. Seit der endgültig genehmigten Monsanto-Übernahme im Jahr 2018 ging es hier immer weiter abwärts. Höhepunkt waren die milliardenschweren Rückstellungen im Geschäftsjahr 2020. Erwartet wird hier ab diesem Jahr wieder ein deutlich freundlicheres Bild. Dadurch kann auch die Dividende wieder als etwas sicherer angesehen werden. Die Ausschüttungsquote lag in der Regel bei etwa 50%. Hier sind zwar keine großen Sprünge zu erwarten, aber eine Dividendenrendite von mehr als 3,5% kann sich schon sehen lassen.

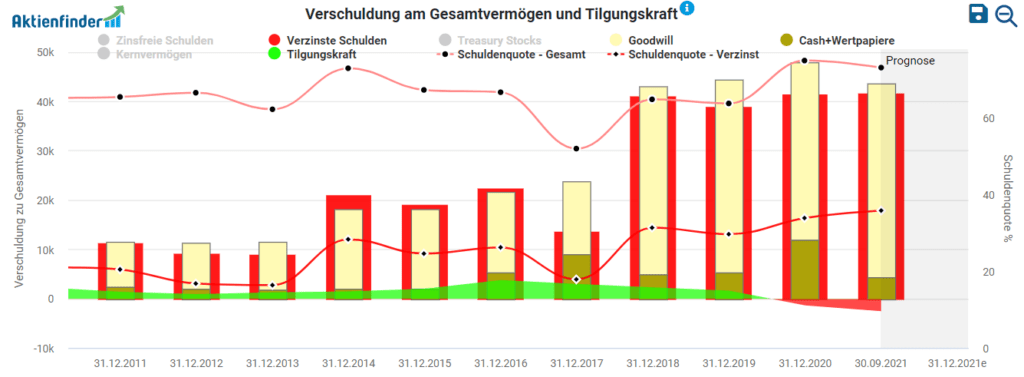

Finanzen

Die finanzielle Lage von Bayer sieht nicht sonderlich gut aus. Durch die Übernahmen von Monsanto sind die zinstragenden Schulden auf 41,7 Mrd.€ angewachsen. Auch der Goodwill hat sich auf 39,4 Mrd.€ erhöht. Diese beiden Positionen alleine sehen schon sehr bedenklich aus. Mittlerweile ist die Marktkapitalisierung von Bayer geringer als die damals gezahlten 60 Mrd.€ für die Monsanto Übernahme.

Die verbleibenden Cashreserven belaufen sich auf 4,3 Mrd.€. Dazu kommt, dass die Glyphosat-Prozesse und die damit verbundenen Rückstellungen das Ergebnis von Bayer belastet haben. Dadurch sank auch die Tilgungskraft in den negativen Bereich. Dies wird sich in den kommenden Jahren wahrscheinlich wieder ändern, so dass die Bilanz etwas verbessert werden kann. Aufgrund des weiterhin unklaren Ausgangs der Prozesse stehen die Finanzen von Bayer eher auf wackeligen Beinen. Die schlechte Bilanz ist insgesamt auf jeden Fall als Risiko zu sehen.

Investmentgedanken / Chancen

Steigende Nachfrage Nahrungsmittel

Durch die steigende Weltbevölkerung wird zukünftig der Bedarf an Nahrungsmitteln zunehmen. Um diese Nachfrage decken zu können, benötigt man entweder mehr Ackerflächen oder die vorhandenen Flächen müssen effizienter genutzt werden. Zusätzlich bedroht der Klimawandel an vielen Orten die bestehenden Anbauflächen. Im Bereich Crop Science ist Bayer hier bestens für dieses Zukunftsszenario aufgestellt. Einerseits verkauft man im besser werdendes Saatgut und auch Herbizide und Pestizide. Man bietet den Bauern sozusagen ein Komplettpaket an was für den erfolgreichen Anbau benötigt wird. Zusätzlich entwickelt man digitale Lösungen um durch Sensoren oder Drohnenaufnahmen mögliche Probleme durch Schädlinge oder Trockenheit früher zu erkennen. Dadurch kann die Effektivität beim Nahrungsmittelanbau nachhaltig gesteigert werden.

Monsanto Übernahme

Bislang war die Monsanto Übernahme ein reines Fiasko. Durch die Prozesse und der damit verbunden Kosten ging es für die Bayer Aktie immer weiter abwärts. Blickt man jedoch nochmal zurück auf die eigentliche Idee der Übernahme, so kommen auch einige Chancen für die Zukunft ans Licht. Durch die Übernahme wurde Bayer zum größten Agrochemie-Konzern der Welt und wird zukünftig eine wichtige Rolle in diesem Sektor spielen. Mit Ausnahme vom Coronajahr 2020 ging es bei der Umsatzentwicklung im Bereich Crop Science deutlich nach oben. Wie schon zuvor erwähnt wird gehe ich davon aus, dass dieser Trend sich fortsetzen wird. Sobald die Rechtsstreitigkeiten eine Ende gefunden haben und das operative Geschäft in den Vordergrund rückt, sehe ich einiges an Potenzial für Bayer. Im Fokus stehen aktuell in der Regel nur die negativen Meldungen rund um die Prozesse in den USA und die positiven Aussichten kommen etwas zu kurz.

Quelle: aktienfinder.net

Neue Medikamente

Auch im Bereich Pharmaceuticals und Consumer Health sind die Aussichten als positiv zu bewerten. Die Lebenserwartung nimmt weltweit immer weiter zu, so dass die Nachfrage für Arzneimittel und Medikamente zunehmen wird. Besonders bei den verschreibungspflichtigen Medikamenten ist es wichtig über einen starken Forschungs- und Entwicklungsbereich zu verfügen. Hier schafft Bayer es seit Jahren neue Blockbuster Medikamente an den Markt zu bringen, die hohe Gewinne und einen langfristigen Cashflow sichern. Aktuell befinden sich zwei neue Präparate in der klinischen Phase-III-Studie. Dabei handelt es sich um Elinzanetant (Behandlung von vasomotorischer Symptome in den Wechseljahren) und Finerenon (Behandlung von Nierenerkrankungen). Die Pharmaindustrie birgt zwar gewisse Risiken, falls neue Medikamente in den Studien durchfallen, aber langfristig traue ich Bayer weiterhin zu hier erfolgreich zu sein.

Risiken

Prozesse in den USA

An vielen Stellen ist es bereits zur Sprache gekommen und die Medien berichten ebenfalls ausführlich darüber. Gemeint sind natürlich die laufenden Gerichtsverfahren in den USA. Diese stellen momentan das größte Risiko für den Bayer Konzern dar. Konkret geht es dabei darum, ob das Unkrautbekämpfungsmittel Roundup und der darin verwendete Wirkstoff Glyphosat krebserregend ist oder nicht. Roundup ist eine Entwicklung von Monsanto, die schon seit 1974 auf dem Markt erhältlich ist. Problematisch für Bayer wurde das Ganze, als ein Gericht 2018 einer Schadensersatzklage stattgegeben hat und Bayer zur Zahlung von 289 Mio.$ verurteilte. Daraufhin gab es weitere Klagen, die mittlerweile größtenteils zusammengefasst worden sind.

Bayer bestreitet zwar, dass bei korrekter Anwendung von Roundup eine Gefahr für die Gesundheit besteht, aber dennoch wollte man sich mit den Klägern auf einen Vergleich einigen. Dies ist mittlerweile in 96.000 von 125.000 fällen auch gelungen. Lediglich der Umgang mit zukünftigen Klagen konnte noch nicht abschließen geklärt werden. Hier wartet man auf eine Entscheidung des Supreme Courts in der Hoffnung die Rechtsstreitigkeiten endgültig beizulegen. Nähere Informationen zum weiteren Vorgehen hat Bayer auf seiner Homepage veröffentlicht. Im schlechtesten Fall geht man davon aus die zuletzt zurückgestellten 3,8 Mrd.€ für die weiteren Vergleiche aufwenden zu müssen.

Negatives Image

Bei Bayer besteht nun schon länger das Problem, dass es zu einer eher negativen Wahrnehmung in der Öffentlichkeit kommt. Beispielsweise steht man bis heute durch die Übernahme von Monsanto in einem negativen Licht aufgrund der laufenden Glyphosat-Prozesse. Außerdem kommt die Verwendung von genmanipulierten Saatgut und Pflanzenschutzmitteln schlecht bei der Bevölkerung an. Es bleibt abzuwarten, ob sich diese Haltung zukünftig ändert, da diese Produkte langfristig zur Nahrungsmittelproduktion notwendig sind. Außerdem kam es in der Vergangenheit zu einigen Fällen, in denen es Probleme mit Medikamenten gab. Dies war sowohl für den eigenen Geldbeutel als auch für das Ansehen äußerst schädlich. Insgesamt war die öffentliche Wahrnehmung von Bayer nie die beste, obwohl die Produkte eigentlich dazu da sind um den Menschen zu helfen.

CEO

Auch die Reputation des CEOs Werner Baumann hat in den letzten Jahren gelitten. Seit seinem Amtsantritt im Mai 2016 lief es für den Bayer Konzern wenig rund. Die Monsanto Übernahme und die anschließenden Prozesse haben ein riesiges Loch in die Konzernkasse gerissen. Dies führte auch dazu, dass auf der Hauptversammlung 2019 mit 55,5% der Stimmen dem Vorstand die Entlastung verweigert wurde. So etwas hat es zuvor bei keinem anderen DAX Konzern gegeben. Für Bayer bleibt es zu hoffen, dass es dem CEO gelingt die Kurve zu bekommen. Einige Kritiker sägen schon länger an Baumanns Stuhl und hinterfragen ob er der richtige Mann für diesen Posten ist.

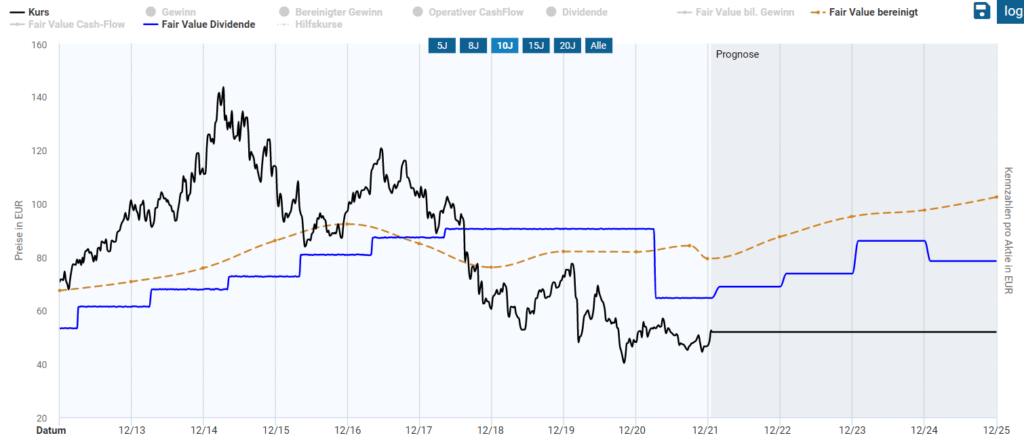

Aktuelle Bewertung Bayer

Fundamental

Auf den ersten Blick wirkt Bayer fundamental betrachtet extrem günstig bewertet. Allerdings muss man beachten, dass sich in den letzten Jahren die Bilanz wesentlich verschlechtert hat. Durch die kostspieligen Prozesse und die Monsanto-Übernahme ist die finanzielle Lage eine ganz andere als z.B. noch 2014. Da es in letzter Zeit einiges an Sondereffekten beim Gewinn gab, habe ich zur Bewertung den bereinigten Gewinn herangezogen. Im historischen Schnitt lag der bereinigte KGV bei etwa 13. Momentan notiert die Bayer Aktie bei einem bereinigten KGV von etwa 8. Auch die durchschnittliche historische Dividendenrendite von 3,1% wird mit aktuell 3,9% deutlich übertroffen. Für spekulative Anleger, die auf einen Turnaround setzen der Aktie setzen, ist diese weiterhin ziemlich günstig bewertet. Wie zuvor bereits beschrieben müssen dabei die immensen Risiken beachtet und in Kauf genommen werden.

Technisch

Aus technischer Sicht sieht es für die Bayer Aktie weniger gut aus. Seit Jahren befindet man sich in einem Abwärtstrend, was sich auch sehr leicht am Wochenchart ablesen lässt. In den letzten Wochen ging es ein wenig aufwärts, was sich durch die RSI Divergenz am letzten Tief Ende Dezember angedeutet hat. Um das technische Bild aufzuhellen, müsste der langfristige Abwärtstrend gebrochen werden. Dazu gilt es die rot eingezeichnete Widerstandszone bei 57€ zu überwinden. Außerdem wäre der Bruch der Abwärtstrendlinie ein sehr bullishes Signal. In diesem Szenario könnte ein Befreiungsschlag gelingen und die Aktie nach oben ausbrechen. Umgekehrt gilt, so lange diese beiden Hindernisse nicht aus dem Weg geräumt wurden, ist mit weiter fallenden Kursen zu rechnen.

Fazit

Bayer ist mit seinem Geschäftsmodell bestens für die Zukunft aufgestellt. Allerdings leidet man immer noch unter der Übernahme von Monsanto und den anschließend folgenden Prozessen in den USA. Dadurch hat sich die finanzielle Lage deutlich verschlechtert und auch das Konzernergebnis hat gelitten. Bayer setzt im Moment alles da dran die laufenden Prozesse zu beenden, um sich endlich auf das operative Geschäft fokussieren zu können. Wenn dies gelingt, könnte es in den nächsten Jahren wieder aufwärts gehen. Fall es hingegen zu einer Neverending Story wird, sieht es hingegen weniger gut aus. Ich persönlich bin zuversichtlich, dass Bayer der Turnaround gelingt und ich bin auch mit einer kleinen Position investiert.

Vielen Dank, Thomas, für die sehr ausführliche Bayer-Analyse, in der auch viele kritische Punkte angespochen wurden.

Ich glaube allerdings, dass ein Turnaround erst möglich ist, wenn einer der größten Kapitalvernichter der Nachkriegszeit das Unternehmen verlässt. Wie bereits erwähnt hat Bayer unter der Ägide Baumann 58 Prozent bzw. knapp 70 Mrd. Euro an Wert verloren, während deutsche Aktien 25 Prozent (DAX) und amerikanische Aktien über 80 Prozent (S+P500) im Durchschnitt hinzugewinnen konnten.

Da liest sich der Anspruch des CEO auf der Web-site („Werte für unsere Anleger schaffen“ wie blanker Hohn. Insofern wäre eine Art Disclaimer als Warnung vor dieser Aktie m.E. nicht unangebracht.

Vielen Dank für dein Feedback. In der Vergangenheit ist in jedem Fall ziemlich viel schlecht gelaufen bei Bayer. Seitdem der CEO Baumann die Führung übernommen hat lief es aus Aktionärssicht leider ziemlich schlecht. Ich hoffe das ist auch eindeutig rübergekommen. Unter den Risiken habe ich das bisherige Handeln bzw. die Performance des CEOs auch thematisiert. Aus meiner Sicht kann da ein bisschen frischer Wind nicht schaden. Allerdings glaube ich das der größte Rückenwind durch das Beenden der Prozesse in den USA kommen würde. Das Bayer aktuell ein eher riskantes Investment ist, sehe ich ebenfalls so und habe dies auch mehrfach betont. Einen zusätzlichen Disclaimer sehe ich da als nicht notwendig an. Zumal ich in der Vergangenheit auch schon wesentlich riskantere Aktien hier analysiert habe. Ansonsten findest du auch einen allgemeinen Disclaimer bezogen auf die dargestellten Inhalte in der Fußnote.