Die Bayer AG ist ein deutsches Unternehmen mit Sitz in Leverkusen, das hauptsächlich in der chemischen und pharmazeutischen Industrie tätig ist. Der Konzern wurde 1863 von Friederich Bayer und Johann Friedrich Weskott gegründet und stellte in der Anfangszeit vor allem Farbmittel her. Heutzutage ist der Konzern in die drei Sektoren Crop Science, Pharmaceuticals und Consumer Health unterteilt und beschäftigt etwa 100.000 Mitarbeiter.

Größere Aufmerksamkeit erlangte Bayer 2016 durch die Übernahme des amerikanischen Saatgutherstellers Monsanto. Der Kaufpreis lag bei rund 62 Mrd. €, was die größte Übernahme eines deutschen Unternehmens darstellt. Im Jahr 2018 geriet Bayer unter Druck, da Monsanto von einem amerikanischen Gericht zu einer Schadensersatzzahlung in Höhe von 289 Mio $ verurteilt wurde. Kläger in diesem Prozess war ein an Krebs erkrankter Hausmeister. Es besteht der Verdacht, dass die Erkrankung durch das glyphosathaltige Unkrautmittel Roundup verursacht wurde. Dies konnte bisher weder nachgewiesen noch widerlegt werden, so dass die Prozesse immer noch laufen.

Kennzahlen

WKN: BAY001

Gewinnwachstum 5 Jahre: -29,19% p.a.

Umsatzwachstum 5 Jahre: -1,48% p.a.

KGV20e (bereinigt): 8

Dividendenrendite: 5,11%

Marktkapitalisierung: 54 Mrd. €

Marktsituation & Geschäftsbereiche

Der Bayer Konzern ist in drei Geschäftsbereiche unterteilt, die nun etwas genauer betrachtet werden. Zunächst einmal eine kurze Übersicht der drei Sektoren Pharmaceuticals, Crop Science und Consumer Health.

| Pharmaceuticals | Crop Science | Consumer Health | |

| Umsatz | 17,9 Mrd € | 19,8 Mrd € | 5,4 Mrd € |

| Nordamerika | 22 % | 44 % | 42 % |

| Europa/Afrika | 39 % | 21 % | 34 % |

| Asien | 34 % | 9 % | 14 % |

| Lateinamerika | 5 % | 26 % | 10 % |

| EBITDA * | 5,9 Mrd € | 4,8 Mrd € | 1,1 Mrd € |

| Marge * | 33 % | 24 % | 20 % |

* vor Sondereinflüssen

Pharmaceuticals

Der Sektor Pharmaceuticals umfasst verschreibungspflichtige Arzneimittel, die hauptsächlich in den Bereichen der Kardiologie, Frauengesundheit, Onkologie und Hämatologie Anwendung finden. Dabei wird von der Erforschung über die Produktion bis zum Vertrieb die komplette Wertschöpfungskette abgedeckt. Dieser Geschäftsbereich ist mit einer Marge von 33% der profitabelste und macht in etwa 41 % des gesamten Konzernumsatzes aus. Die stetige Nachfrage nach verschreibungspflichtigen Arzneimittel hat in den letzten Jahren diesen Sektor zur Cashcow des Unternehmens gemacht.

Consumer Health

Ähnlich verhält es sich im Sektor Consumer Health, der sich in gleicher weise auf rezeptfreie Arznei- und Nahrungsergänzungsmittel spezialisiert hat. Die Produktpalette deckt hier die Kategorien Schmerzmittel, Dermatologie, Allergien, Erkältungen und Magen-Darm- Erkrankungen ab. Diese Sparte hat die geringste Marge und macht auch nur einen Bruchteil des Umsatzes aus. Dennoch ist dieser Sektor wichtig für die Marke Bayer, da die meisten Kunden über rezeptfreie Produkte in Kontakt mit Bayer kommen.

Crop Science

Der Bereich Crop Science umfasst die Produktion und den Vertrieb von Saatgut sowie Ernte- und Pflanzenschutzmittel. Dieser Sektor befindet durch die Übernahme von Monsanto natürlich noch im Umbruch. Dennoch macht er bereits den größten Teil am Umsatz des Unternehmens aus. Mit einer Marge von 24% ist der Sektor auch noch sehr profitabel. Vieles hängt davon ab, ob die Monsanto Übernahme sich langfristig auszahlen wird. Dazu aber später mehr.

Umsatzverteilung

Bei einem Blick auf die Umsatzverteilung nach Region ist erkennen, dass die Umsätze weltweit verteilt generiert werden. Alle Sektoren sind in allen Bereichen der Welt mit nennenswerten Umsätzen vertreten. Durch die Monsanto Übernahme wird mittlerweile der Großteil der Umsätze in Nordamerika erwirtschaftet. Insgesamt 20 % des Gesamtumsatzes wird in Nordamerika im Bereich Crop Science erzielt. Auch die anderen beiden Bereiche laufen in Nordamerika gut, wobei die rezeptfreien Medikamente und Nahrungsergänzungsmittel gefragter sind. In Europa wird der Umsatz weniger über die Crop Science gemacht, sondern hauptsächlich mit Arzneimittel und Medikamenten. Abschließend lässt sich festhalten, dass die breite Umsatzverteilung mögliche Währungseffekte minimieren kann, da Bayer nicht nur von einer Region oder Währung abhängig ist. Aufgrund der breiten Diversifikation können auch lokale wirtschaftliche Krisen besser abgefangen werden.

Konkurrenz

Bei der Betrachtung von Konkurrenzunternehmen von Bayer muss man in zwei verschiedenen Bereichen suchen, da es quasi kein Konzern gibt, der Pharmazie und Saatgut in gleicher weise kombiniert. Bei einem Blick in die Pharmaindustrie wird natürlich schnell klar, dass es eine Vielzahl an Mitbewerbern mit unterschiedlichen Spezialgebieten gibt. Dennoch schafft Bayer es seit Jahrzehnten sich zu behaupten und verfügt über das notwendige Know-How die solide Marktposition zu halten. Trotzdem sind natürlich zukünftig Investitionen in Forschung und Entwicklung notwendig, um das Produktportfolio zu erweitern und die Qualität zu sichern. Dennoch ist davon auszugehen, dass dieser Sektor weiterhin umkämpft bleibt.

Im Gegensatz dazu gibt es im Bereich Saatgut und Ernteschutzmittel deutlich weniger Konkurrenz. Durch diverse Fusionen und Übernahmen wird der sogenannte Agrochemiemarkt hauptsächlich von vier großen Unternehmen beherrscht. Nach der Monsanto Übernahme ist Bayer direkt zum Weltmarktführer aufgestiegen, obwohl aus kartellrechtlichen Gründen die Bayer Pflanzenschutzsparte an BASF verkauft werden mussten. BASF stieg damit zu einem direkten Konkurrenten im agrochemischen Bereich auf. Bei den weiteren beiden Mitbewerbern handelt es sich Chemchina und Corteva. Chemchina hat sich diese Position durch die Übernahme von Syngenta gesichert. Corteva ist im Zuge der Fusion von Dow Chemical und DuPont 2019 ausgegliedert worden und nun auch eigenständig an der Börse. Insgesamt teilen sich die 4 Unternehmen etwa 70% des Weltmarktes unter sich auf. Durch die wenigen Mitbewerber ist der Konkurrenzdruck weniger extrem als in der Pharmaindustrie.

Finanzlage

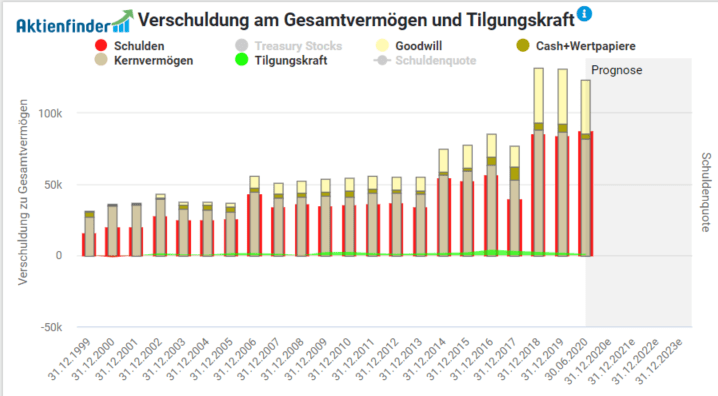

Die Übernahme von Monsanto hat sich die finanzielle Lage bei Bayer deutlich verschlechtert. Der damalige Kaufpreis von etwa 66 Mrd $ lag beispielsweise höher als die aktuelle Marktkapitalisierung. Wie in der angefügten Grafik zu erkennen ist, stiegen die Schulden und der Goodwill in der Bilanz von 2017 auf 2018 deutlich an. Die Schulden haben sich mehr als verdoppelt und liegen bei aktuell bei 78 Mrd €.

Außerdem muss sich noch zeigen, ob der stark angewachsene Goodwill in der Bilanz sich dauerhaft rechtfertigen lässt oder es zukünftig zu Abschreibungen kommt. Durch die aktuell noch laufenden Prozesse im Glyphosatstreit ist zusätzlich noch unklar, welche weiteren Kosten auf Bayer zukommen. Für das laufende Geschäftsjahr ist jedenfalls von einem recht großen Verlust auszugehen, da Rückstellungen in Höhe von etwa 12 Mrd € getroffen wurden. Insgesamt ist die finanzielle Lage bei Bayer alles andere als rosig. Besonders die möglichen Belastungen der Glyphosat Prozesse und die Monsanto Übernahme wird man noch viele Jahre spüren.

Chancen / Investmentgedanken

Zukunftssicheres Geschäftsmodell

Wie bereits anfangs erläutert ist Bayer in unterschiedliche Sektoren aufgeteilt. Dennoch sind aus meiner Sicht alle Sektoren bestens für die Zukunft aufgestellt. Durch die steigende Weltbevölkerung steigt sowohl der Bedarf an Nahrungsmitteln als auch an Arzneimitteln. Außerdem steigt die durchschnittliche Lebenserwartung der Menschen an, so dass diese im Alter auf medizinische Versorgung angewiesen sind. In diesem Sektor beweist Bayer schon seit Jahrzehnten profitable Geschäfte zu machen, so dass ich davon ausgehe das sich dies auch nicht so schnell ändern wird. Die Nachfrage in diesem Bereich dürfte somit auch noch weiter anwachsen.

Weiterhin gehe ich davon aus, dass die Nachfrage im Bereich Crop Science ebenfalls anziehen wird. Dazu trägt nicht nur die steigende Weltbevölkerung bei, sondern auch die Klimaerwärmung. Durch die Klimaerwärmung werden weniger Flächen landwirtschaftlich nutzbar sein, obwohl größere Mengen an Nahrung produziert werden müssen. Der einzige Ausweg aus diesem Problem ist die Steigerung der Effektivität. Hier bietet Bayer durch besseres Saatgut und Herbizide/Pestizide bereits Lösungen an. Außerdem werden an digitalen Lösungen in diesem Sektor gearbeitet, um die Effizienz weiter zu steigern. Weiterhin sind die Eintrittsbarrieren in der agrochemischen Industrie sehr hoch, so dass ein relativ sicheres Geschäft für Bayer vorliegt.

Chancen durch Monsanto Übernahme

Seit der Übernahme von Monsanto sind bisher mehr Probleme aufgetreten als das ein wirklicher Nutzen offensichtlich war. Dennoch ist zunächst einmal festzuhalten, dass Bayer nach der Übernahme zum größten Agrochemiekonzern der Welt wurde. Neben den finanziellen Risiken (siehe unten) können die Nutzung von Synergieeffekte hingegen noch einiges an Potential bieten. Dieses ist bisher bei weitem noch nicht ausgeschöpft worden und man steht dort noch am Anfang. Sobald der Rechtsstreit in den USA beigelegt werden und das operative Geschäft wieder in den Vordergrund rückt, bin ich überzeugt das Bayer langfristig von der Übernahme profitieren kann. Dadurch würde sich das Konzernergebnis weiter verbessern.

Risiken

Glyphosat-Prozesse

Die größten Risiken für Bayer liegen aktuell in den noch laufenden Glyphosat Prozessen. Dabei hängt vieles davon ab, ob das Unkrautvernichtungsmittel Roundup als krebserregend eingestuft wird oder nicht. Wissenschaftlich lässt sich dies bislang weder nachweisen noch widerlegen. In verschiedenen Prozessen wurde Bayer in erster Instanz zu hohen Schadensersatzforderungen verurteilt. Dies ist bei einem Schuldspruch in den USA häufig der Fall, aber in der Regel lassen sich diese durch Vergleiche deutlich reduzieren. Obwohl die Schuld alles andere als klar ist, versucht Bayer die Klagen durch einen Vergleich aus der Welt zu schaffen. Dies hätte den Vorteil, dass man sich endlich auf das operative Geschäft konzentrieren kann und Gewissheit hat mit welchen finanziellen Belastungen zu rechnen ist. Solange dies nicht abzusehen ist, bleibt eine riesige Unsicherheit bei einer Investition in Bayer.

Neben den laufenden Glyphosat Prozessen besteht natürlich auch immer die Gefahr, dass es zu Schadensersatzforderungen im Bereich der Pharmazie kommt. Dieses Risiko besteht jedoch in der gesamten Pharmabranche. Dadurch kann es immer zu finanziellen Belastungen kommen, welche die Gewinne reduzieren könnten.

Negative Wahrnehmung

Bei Bayer besteht schon länger das Problem, dass es häufig zu einer negativen Wahrnehmung in der Öffentlichkeit kommt. Dies hatte in der Regel verschiedene Gründe aus unterschiedlichen Bereichen. Beispielsweise steht man bis heute durch die Übernahme von Monsanto in einem negativen Licht aufgrund der laufenden Glyphosat Prozesse oder genmanipulierten Produkten. Die Verwendung von genmanipulierten Saatgut und Pflanzenschutzmitteln kommt in den seltensten Fällen gut bei der Bevölkerung an. Ob sich dies zukünftig ändert, weil diese Produkte wirklich notwendig sind, bleibt abzuwarten. Außerdem könnte es zukünftig wieder zu einem Pharma- oder Medikamentenskandal kommen, der finanziellen Schaden anrichtet und Bayer in einem schlechten Licht dastehen lässt. Insgesamt war die öffentliche Wahrnehmung von Bayer nie die beste, obwohl die Produkte eigentlich da sind um den Menschen zu helfen.

Schlechte Finanzlage

Bei einem Investment in Bayer muss man sich auf jeden Fall mit der finanziellen Situation des Unternehmens auseinander setzen. Wie bereits oben beschrieben wurde stellt die Monsanto Übernahme für 62 Mrd € eine enorme finanzielle Belastung dar. Ob sich diese rentiert und der hohe Goodwill in der Bilanz gerechtfertigt ist, bleibt abzuwarten. Zusätzlich wird eine Strafzahlung oder einen Vergleich im Glyphosat-Prozess die finanzielle Lage von Bayer weiter verschlechtern. Für das aktuelle Geschäftsjahr 2020 wurde bereits eine Rückstellung in Höhe von 12 Mrd € vorgesehen. Es sollte in den nächsten Jahren auf jeden Fall das Ziel sein die Schulden zu reduzieren und die Finanzlage zu verbessern.

Aktuelle Bewertung

Kommen wir nun zur aktuellen Bewertung der Bayer Aktie. Durch die erwähnte Rückstellung von 12 Mrd € wird Bayer für das aktuelle Geschäftsjahr einen großen Verlust ausweisen müssen. Die Kursentwicklung ist in der aktuellen Situation sehr vom weiteren Verlauf des Glyphosat-Prozesses abhängig. Nach dem Coronatief kletterte der Aktienkurs bereits auf ca 80€, nachdem sich ein Vergleich abzeichnete. Nachdem sich dies nicht bewahrheitete legte die Aktie wieder den Rückwärtsgang ein. Insgesamt sind bereits ziemlich viele negative Szenarien im Kurs eingepreist. Wenn Bayer mit den zurückgestellten 12 Mrd € die Prozesse beenden kann, gehe ich davon aus, dass der Kurs sich recht schnell wieder erholen wird. Andernfalls erwarte ich, dass der Kurs über einen längeren Zeitraum seitwärts laufen wird.

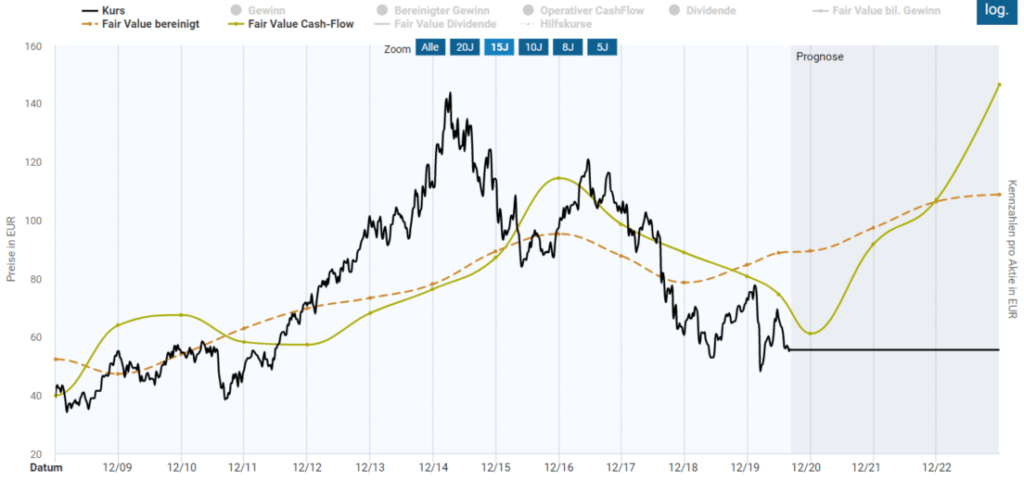

In der Grafik sieht man deutlich, dass über die letzten Jahre hinweg der Kurs immer wieder um den fairen Wert herum schwankte. Die gestrichelte Linie stellt den fairen Wert nach dem bereinigten Gewinn und die durchgezogene Linie den fairen Wert nach Cashflow dar. Hier ist deutlich zu erkennen, dass die Aktie sehr günstig bewertet ist. Bayer verfügt über genügend Ertragskraft um deutlich höhere Kurse zu rechtfertigen, sofern die genannten Unsicherheiten verschwunden sind. Aus meiner Sicht ist die Aktie momentan ein Kauf, da ich nicht glaube das die finanziellen Belastungen im Glyphosat-Prozess sich noch deutlich erhöhen werden. Diese sind bereits im Kurs eingepreist, so dass die Wahrscheinlichkeit für weitere Kursverluste geringer sind als die Chance auf eine deutliche Erholung. Dennoch darf man die Risiken nicht aus den Augen verlieren und muss einiges an Zeit mitbringen.