Für meine nächste Aktienanalyse habe ich mir zum zweiten Mal Mowi vorgenommen, die ich bereits im Juli analysiert hatte (siehe hier). Seitdem hat sich ein bisschen was getan, so dass ich mir das Unternehmen nochmal genauer vorgenommen habe.

Inhaltsverzeichnis

Kurzbeschreibung

Mowi ASA (ehemals Marine Harvest ASA) ist ein norwegisches Unternehmen, dass sich auf die Produktion von Zuchtlachs spezialisiert hat. Dabei deckt das Unternehmen die gesamte Wertschöpfungskette von der Zucht über die Verarbeitung bis zum Verkauf ab. Der Ablauf ist in Regel immer sehr ähnlich wobei die Lachszucht zunächst in kleinen Süßwasserbecken und später in großen Fischfarmen im offenen Meer erfolgt. Diese Fischfarmen sind mittlerweile weltweit über 27 Länder verteilt, um Produktionsrisiken zu minimieren.

In seiner jetzigen Form existiert das Unternehmen seit 2006, nachdem es zu einem Zusammenschluss von Pan Fish ASA, Marine Harvest EV und Fjord Seafood kam. Mittlerweile arbeiten weltweit über 14.000 Mitarbeiter in den verschiedenen Bereichen von Mowi. Aktuell sind die größten Anteilseigner der norwegische Staatsfond (10%) und der norwegische Geschäftsmann John Fredriksen (14,4%).

Kennzahlen Mowi

WKN: 924848

Gewinnwachstum 5 Jahre: 13,8%

Umsatzwachstum 5 Jahre: 8,4%

KGV20e: 60

Dividendenrendite: 0,83%

Marktkapitalisierung: 9,4 Mrd. €

Unternehmensübersicht

Umsatz- & Gewinnverteilung

Bislang wird nahezu der gesamte Umsatz (97 %) aus der Verkauf von Fisch erzielt. Dabei werden etwa 59 % direkt an den Endkunden und 38 % auf dem Weltmarkt verkauft. Der restliche Umsatz stammt beispielsweise aus dem Futterverkauf. Bei den angebotenen Produkten handelt es sich hauptsächlich um Räucherlachs (51 %) und ganzen Lachs (39 %). Im Jahr 2019 wurde etwa zwei Drittel des Umsatzes in Europa erzielt, weitere 21 % in Amerika und 9 % in Asien. Somit ist Europa aktuell noch der wichtigste Markt für Mowi.

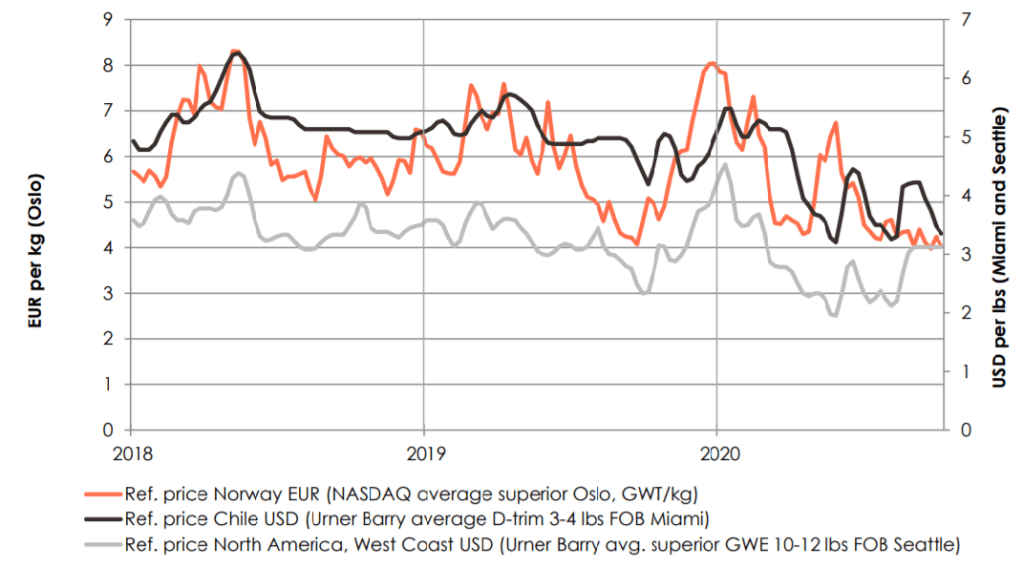

Die Umsatzentwicklung im Jahr 2020 ist natürlich extrem durch die Coronakrise beeinflusst worden. Die wichtigste Kenngröße für den Umsatz vom Mowi ist der Lachspreis am Weltmarkt. Da der Preis Schwankungen unterliegt, kann man Mowi durchaus als zyklisches Unternehmen betrachten, obwohl das Geschäftsmodell anderes vermuten lässt. Während der Coronakrise gab es einen weiteren Rückgang beim Lachspreis, da die Nachfrage von Restaurants oder Hotels deutlich zurückgegangen ist. Zwar konnte Mowi im Jahr 2020 mehr Lachs als im Vorjahr produzieren, aber durch den niedrigen Lachspreis war das Ergebnis dennoch schlechter als im Vorjahr. Somit erwartet man für das Jahr 2020 einen stagnierenden Umsatz und einen Einbruch von 66 % beim Gewinn. Aus diesem Grund ist die Dividende in diesem Jahr vorerst ausgesetzt.

Konkurrenz

Neben Mowi agieren auch weitere Unternehmen im Bereich der Lachsproduktion, die mit Mowi konkurrieren. Zu den bekanntesten zählen Bakkafrost und SalMar, die in jedem Fall beachtet werden sollten. Im Bereich der Lachsproduktion besteht natürlich kein direkter Burggraben. Der Aufbau eines Burggrabens ist nur durch Know-how und Qualität möglich. Aktuell ist Mowi sicherlich der Weltmarktführer in der Produktion von Zuchtlachs. Trotzdem ist diese Position nicht in Stein gemeißelt und lässt sich nur durch weiterhin gute Arbeit festigen.

| Produzent | Volumen in 1.000 Tonnen |

| Mowi | 435 |

| SalMar | 166 |

| Bakkafrost | 65 |

Finanzen

Insgesamt ist Mowi finanziell solide aufgestellt. Zum Ende von Q3 stand einer Verschuldung von etwa 3 Mrd. € ein Eigenkapital von 2,7 Mrd. € gegenüber. Auch durch die ausgesetzt Dividende konnte Mowi seine finanzielle Situation stärken. Bei einem Blick auf den Free Cashflow der letzten Jahre wird deutlich, dass dem Unternehmen genug Mittel zufließen. Dennoch sollte erwähnt werden, dass in den letzten Jahren die Schulden etwas angewachsen sind.

Investmentgedanken / Zukunftsaussichten

Steigende Nachfrage

Vieles deutet darauf hin, dass die Nachfrage nach Lachs in Zukunft steigen wird. Die weiter zunehmende Weltbevölkerung und die damit verbundene Lebensmittelnachfrage bilden dafür die Grundlage. Außerdem nimmt der weltweite Wohlstand zu, so dass sich immer mehr Menschen hochwertigere Nahrungsmittel leisten können. Dies gilt insbesondere im asiatischen Raum, wo der Fischkonsum kulturell bedingt sowieso recht hoch liegt. Dort erzielt Mowi aktuell etwa nur 9 % seiner Umsätze, so dass hier noch ein weiteres Wachstum möglich ist. Mowi hat dieses Potenzial bereits erkannt und hat erste Produkte in China platziert.

Neben dem Bevölkerungswachstum zeigt sich auch ein höheres Gesundheitsbewusstsein innerhalb der Bevölkerung. Fisch gilt im Allgemeinen als ein sehr gesundes Lebensmittel. Laut Studien sollen insbesondere die Omega-3-Fettsäuren den Blutdruck und das Risiko eines Herzinfarktes senken. Außerdem enthält Fisch viel Eiweiß und keine Kohlenhydrate was ebenfalls für eine ausgewogene Ernährung wichtig ist.

Klima- & Umweltschutz

Ein großes Thema bei der Fischzucht ist heutzutage die Nachhaltigkeit. Viele Weltmeere gelten mittlerweile als überfischt und der Fang wird durch Quoten beschränkt. Aus Sicht der Nachhaltigkeit ist somit die Produktion von Zuchtlachs in Farmen eine gute Alternative zum herkömmlichen Fischfang. Trotzdem ist zu beachten, dass das Betreiben von Fischfarmen auch in der Kritik steht (siehe dazu auch die Risiken weiter unten).

Außerdem ist die Produktion von Zuchtlachs klimafreundlicher als die Produktion von Fleisch. In der Produktion wird pro Kilogramm Lachs weniger CO2 freigesetzt als beim Fleisch und zusätzlich ist weniger Futter notwendig. Im Zuge des Klimawandels sind diese Punkte für die Zukunft durchaus wichtig. Falls sich auch eine CO2 Steuer im Bereich der Nahrungsmittelproduktion durchsetzen sollte, wird dies von Vorteil sein.

Qualitätssteigerung

Mowi ist bestrebt die Qualität seiner Produkte immer weiter zu verbessern. In den letzten Jahren lag die Investitionsquote bei beachtlichen 7,5%, die in die Forschung und den Ausbau der Produktionsstätten fließen. Auch in der Produktion ist man bemüht die Qualität weiter zu steigern. Beispielsweise werden die Fische nicht mehr mit Medikamenten behandelt, sondern stattdessen geimpft. Anscheinend hat man aus den Krankheiten in der Vergangenheit in einigen Lachsfarmen gelernt und versucht einen möglichen Produktionsausfall zu verhindern. Außerdem versucht Mowi die Qualität durch gentechnischen veränderten Lachs zu erhöhen. Dies steht zwar auch in der Kritik, aber in Zukunft wird es nicht möglich sein die Weltbevölkerung ohne solche Maßnahmen zu ernähren.

Risiken

Abhängigkeit vom Lachspreis

Wie bereits im oben beschrieben ist der Umsatz und Gewinn sehr stark vom Lachspreis abhängig. Bereits seit Ende 2019 leidet Mowi unter den gefallenen Lachspreisen, deren Verfall sich während der Coronakrise nochmal fortgesetzt hat. Diese Schwankungen sind normal und als Investor muss man sich dieser zyklischen Abhängigkeit bewusst sein. Aktuell befindet sich der Lachspreis auf einem 5-Jahres-Tief und zeigt erste Tendenzen sich zu konsolidieren. Als Weltmarktführer hat Mowi natürlich gewisse Möglichkeiten den Lachspreis durch Erhöhung oder Verringerung des Volumens zu beeinflussen, aber dies hat nur relativ geringe Effekte.

Krankheiten in Lachsfarm

In der Vergangenheit hat es mehrfach Probleme und Produktionsausfälle in Lachsfarmen aufgrund von Krankheiten gegeben. Dieses Risiko liegt natürlich darin begründet, dass sich Krankheitserreger und Parasiten in den Fischkulturen wegen dem geringen Raum besser ausbreiten können. Durch die weltweite Verteilung der Farmen ist dieses Risiko natürlich etwas gemindert, aber dennoch vorhanden. Beispielsweise gab es im Jahr 2008 ein millionenfaches Fischsterben in einer Fischfarm in Chile. Dies lässt sich für dieses Geschäftsjahr auch in den Zahlen nachvollziehen. Der Umsatz stagnierte lediglich und es wurde ein großer Verlust für das Gesamtjahr ausgewiesen.

Negatives Image durch Massentierhaltung

Die großen Chance der nachhaltigen Fischproduktion stehen auch einige Kritikpunkte gegenüber. Die Fischfarmen stellen natürlich eine Art der Massentierhaltung dar, welche die Vorbeugung der Überfischung der Ozeane natürlich nicht rechtfertigen kann. Ein negatives Image kann sich auch direkt auf den Umsatz auswirken, falls die Verbraucher die Produkte von Mowi meiden würden. Außerdem gab es im Jahr 2014 eine Nominierung für den Public Eye Award. Dies ist eine „Auszeichnung“ für Unternehmen, die z.B. zur Umweltzerstörung beitragen oder eine Missachtung von Arbeitsrechten billigen.

Mittlerweile versucht Mowi diesem negativen Image entgegenzuwirken. Dazu hat man sich auf die Fahne geschrieben die „Ziele für nachhaltige Entwicklung“ der UN einzuhalten. Außerdem hat man sich weitere Zeile gesetzt, die sehr genau im Jahresbericht festgehalten und der Fortschritt dokumentiert wird.

Währungsrisiken

Ein weiteres nicht zu verachtendes Risiko ist die Abhängigkeit vom Kurs der norwegischen Krone. Diese hat im Zuge der Coronakrise teilweise massiv aufgewertet, was die Exporte sehr belastet hat. Insgesamt ist seit etwa 2013 ein stetiger Aufwärtstrend der norwegischen Krone gegenüber dem Euro zu erkennen. Wenn sich dies weiter fortsetzt schlägt sich dies langfristig negativ in den Zahlen wieder, da ein Großteil der Produktion in Norwegen beheimatet ist. Gegen dieses Währungsrisiko sichern sich große Unternehmen selbstverständlich ab, was jedoch auch zu zusätzlichen Kosten führt.

Aktuelle Bewertung Mowi

Im Zuge der Coronakrise kam die Aktie von Mowi ziemlich unter Druck und hat zeitweise mehr als 30% nachgegeben. Die Gründe dazu habe ich zuvor ja bereits ausführlich beschrieben und sind kurzgefasst der niedrige Lachspreis, die starke norwegische Krone und die sinkende Nachfrage. Ich gehe jedoch davon aus, dass die größten Probleme nun überwunden sind und die Nachfrage und der Lachspreis wieder langsam anziehen werden. Für 2021 wird es wahrscheinlich auch wieder eine Dividende geben, die aktuell noch ausgesetzt ist.

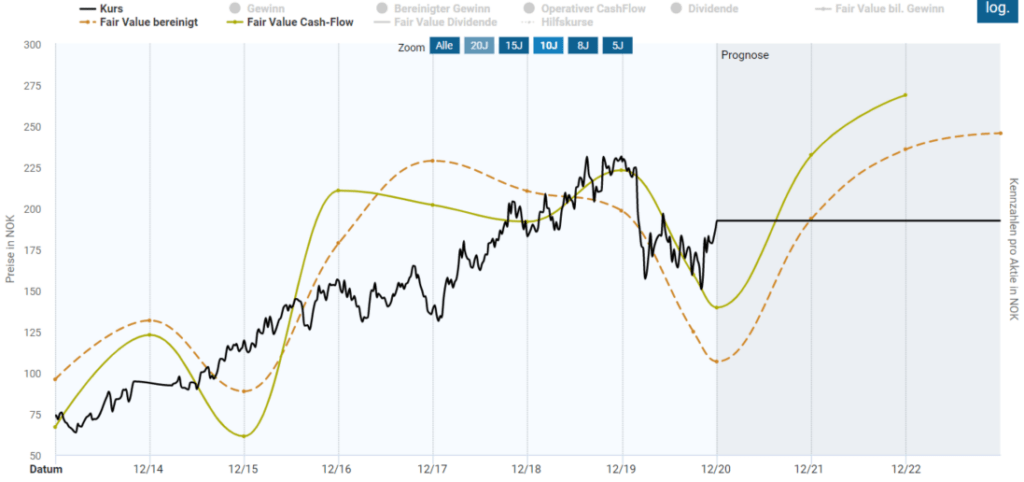

Bei einem Blick auf den Aktienkurs und die fairen Werte für den bereinigten Gewinn und den Cashflow fällt direkt auf, dass es sich um einen zyklischen Wert handelt. Sowohl der Aktienkurs als auch die Werte zeigen teilweise recht große Ausschläge. Die fairen Werte für das Jahr 2020 sind natürlich stark beeinflusst durch den Gewinnrückgang (ähnlich wie 2015). Der historisch faire Wert für den bereinigten Gewinn liegt bei etwa 19 und für den Cashflow bei 17. Wenn sich die Prognosen für die Jahre 2021 und 2022 bewahrheiten, könnte ein Einstieg zum jetzigen Zeitpunkt interessant sein. Bis Ende 2022 bietet sich laut dem fairen Wert nach bereinigten Gewinn ein Kurspotenzial von 30 %. Dies ist natürlich noch relativ spekulativ, aber ich sehe hier aktuell mehr Chancen als Risiken.