Das Börsenjahr 2021 ist nun Geschichte und es ist Zeit Bilanz zu ziehen. An den Märkten ging es auf und ab, so dass es wichtig war einen kühlen Kopf zu bewahren. Neben dem alles bestimmenden Thema Corona sorgten auch noch viele andere Faktoren für die hohe Volatilität im Markt. Zu erwähnen wären beispielsweise:

- Die anziehende Inflation

- Probleme in den globalen Lieferketten

- Chip- und Halbeitermangel

- Die drohende Pleite des chinesischen Immobilienriesen Evergrande

Nun wird es aber Zeit einen Blick auf die Entwicklung in meinem Depot zu werfen. Sinnvollerweise geht der Blick erst einmal zurück wie es in meinem Depot zu Beginn des Jahres aussah.

Ausgangssituation

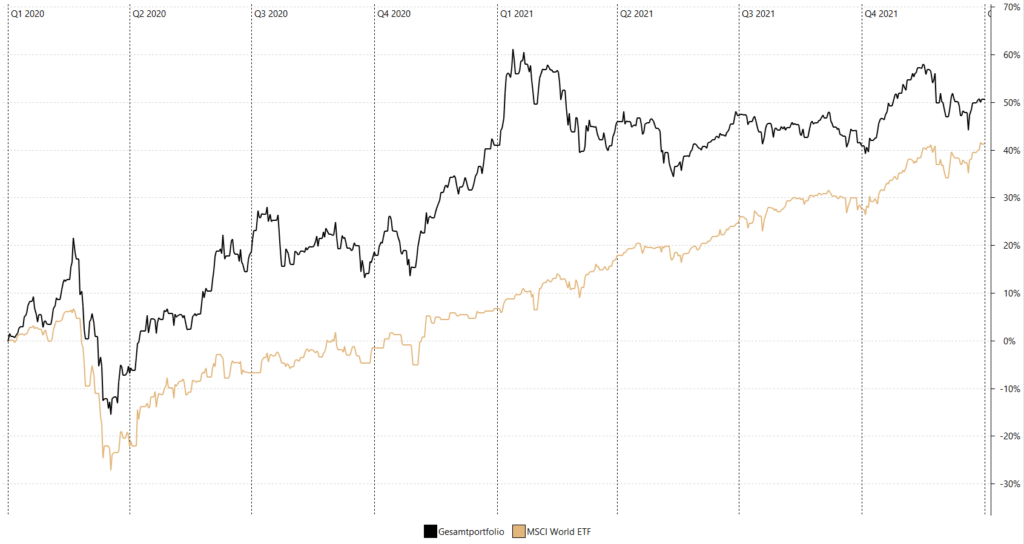

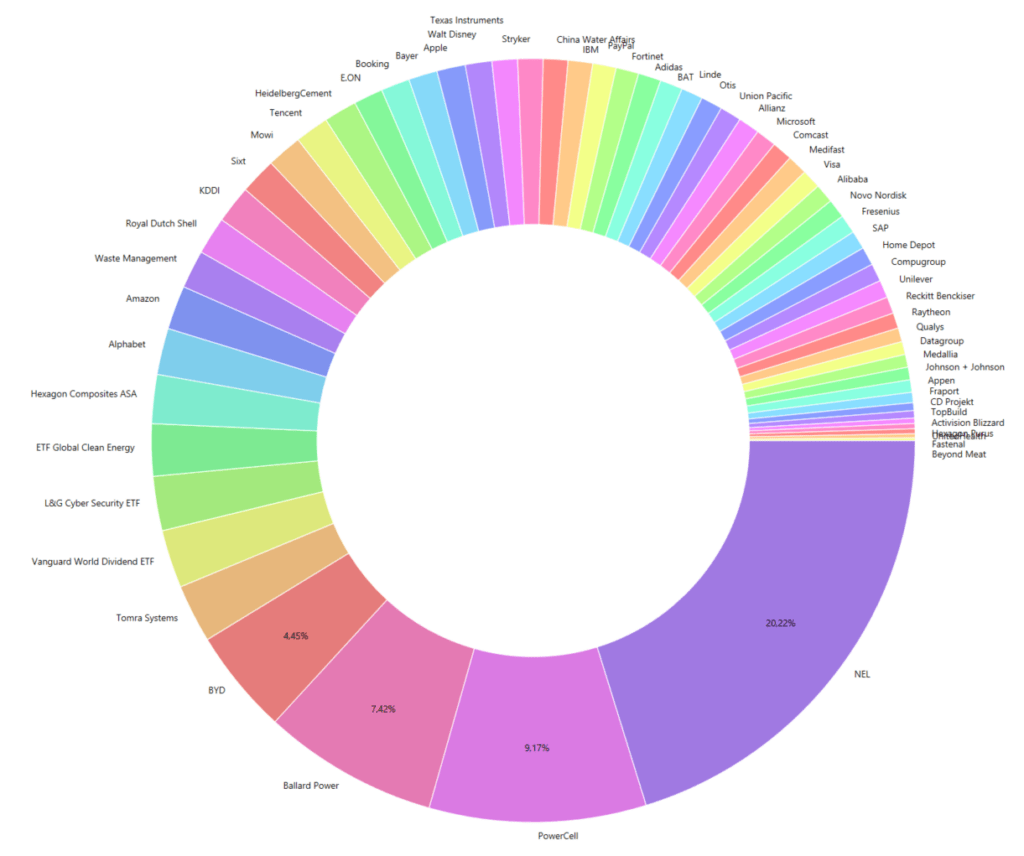

Anfang des Jahres 2021 war mein Depot ziemlich unausgewogen verteilt. Dies lag insbesondere am Hype rund um das Thema Wasserstoff, der zum Jahreswechsel 2020 nach 2021 seinen vorläufigen Höhepunkt erreicht hatte. Hier bin ich schon seit einigen Jahren investiert und konnte damals massiv davon profitieren. Dies zeigte sich auch bei meiner Performance in 2020 von +46 % (siehe dazu auch meine Zusammenfassung von 2020). Somit war es dringend notwendig den Anteil der Wasserstoffwerte NEL ASA, PowerCell und Ballard Power zu reduzieren. Dieser lag Anfang des Jahres bei etwa 37%, was für mich deutlich zu hoch war.

Depotentwicklung

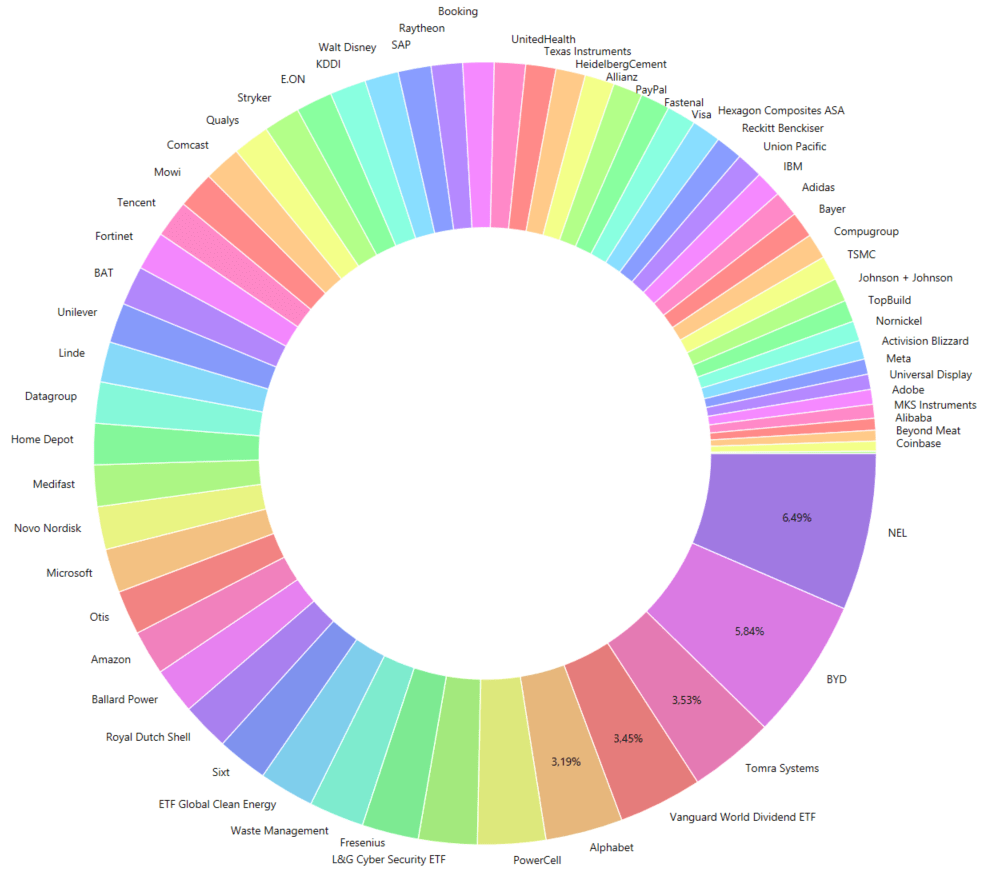

Mein erstes Ziel den Anteil der Wasserstoffwerte zu reduzieren ist in doppelter Hinsicht gelungen. Einerseits habe ich Ende Januar Gewinne mitgenommen und andererseits haben sich die Werte auch nicht sonderlich gut entwickelt. Somit sieht es zum Ende des Jahres von der Depotverteilung her wesentlich besser aus. Durch weitere Einmalkäufe verschiedener Aktien sowie der regelmäßigen Ausführung meiner Sparpläne wurden viele Positionen auch weiter ausgebaut. Diese Strategie werde ich auch weiter verfolgen, so dass mein Depot weiterhin eine ausgeglichene Gewichtung aufweisen sollte.

Neue Aktien und Komplettverkäufe

Innerhalb des Jahres sind einige Werte neu in mein Depot hinzugekommen und von anderen habe ich mich komplett getrennt. An dieser Stelle folgt nun ein kleiner Überblick ohne auf die Gründe für diese Entscheidungen einzugehen. Diese habe ich ausführlich in meinen jeweiligen Monatsupdates erläutert.

| Kauf | Verkauf |

| Universal Display | Apple |

| MKS Instruments | CD Projekt |

| Coinbase | Medallia |

| TSMC | Nexe Innovations |

| Qualys | China Water Affairs |

| Appen | |

| Fraport |

Basis ETFs

Zur besseren Übersicht der Einzelaktien habe ich in den obigen Tortendiagrammen meine Basisinvestments in den MSCI World und MSCI Emerging Markets außen vor gelassen. Die beiden ETFs machen eine Gewichtung von etwa 8% am Gesamtportfolio aus. Die Performance des MSCI World ETFs lag bei etwa 26% und die des MSCI Emerging Markets bei 2%. Beide ETFs werde ich künftig auch weiterhin monatlich besparen.

Gewinner

Die beste Aktie in meinem Depot im abgelaufenen Jahr war das IT-Security Unternehmen Fortinet. An den am besten gelaufenen Aktien kann man auch einen möglichen Trend von Wachstumswerten hin zu Valuewerten erkennen. Bei nahezu allen Aktien handelt es sich um profitable Unternehmen mit einem soliden Geschäftsmodell. Dies sah im vergangenen Jahr noch anders aus. Hier bleibt es spannend zu beobachten, ob dieser Trend sich fortsetzen wird. Zu einigen der genannten Aktien habe ich auch meine Analysen verlinkt.

| Fortinet | + 165 % |

| Alphabet | + 81 % |

| Datagroup | + 71 % |

| TopBuild | + 61 % |

| Novo Nordisk | + 61 % |

| Tomra Systems | + 59 % |

| Home Depot | + 58 % |

Verlierer

Die schlechteste Entwicklung im vergangenen Jahr gab es bei Beyond Meat. Die Aktie steht im ersten Quartal bei mir auch unter besonderer Beobachtung. Die Gründe dafür finden sich in meiner verlinkten Analyse. Wie bereits bei den Gewinnern des Jahres angedeutet haben in meinem Depot besonders die Wachstumswerte gelitten. Zusätzlich lief es für die beiden China Investments Tencent und Alibaba nicht sonderlich gut.

| Beyond Meat | – 46 % |

| Hexagon Composite ASA | – 35 % |

| NEL | – 30 % |

| Coinbase | – 26 % |

| PowerCell | – 25 % |

| Tencent | – 19 % |

| Alibaba | – 18 % |

Gesamtperformance

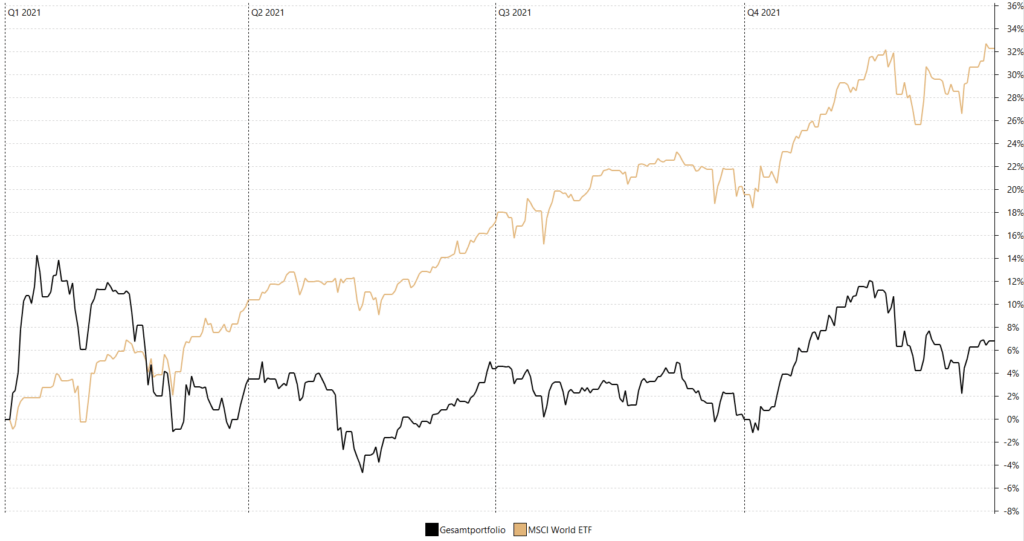

Nachdem ich nun einen sehr detaillierten Einblick in die Entwicklung meines Depots gegeben habe bleibt nun natürlich nur noch die alles entscheidende Frage über. Welche Performance habe ich in diesem Jahr erzielen können? Die Antwort darauf lautet ein Plus von 6,87%. Dies sieht auf den ersten Blick nicht sonderlich gut aus vor allem im Hinblick auf die Performance des breiten Gesamtmarktes (MSCI World +26%). Auf den zweiten Blick bin ich dennoch ziemlich zufrieden, da diese Zahl natürlich extrem verzerrt wurde durch die hohe Gewichtung der Wasserstoffwerte zum Anfang des Jahres. Durch die Entscheidung zum Teilverkauf habe ich selbstverständlich in Kauf genommen, dass die im Depot verbleibenden Werte nach dem Hype auch deutlich korrigieren können. Da ich dort langfristig investiert bleiben möchte, muss ich mit dieser Volatilität leben.

In der Grafik kann man nochmal deutlich erkennen, dass das Abflachen des Hypes im Wasserstoff Bereich meine Gesamtperformance negativ beeinflusst hat. Ein etwas unverzerrteres Bild ergibt sich, wenn man die letzten 2 Jahre betrachtet. Darin ist sowohl der Anstieg als auch der Absturz der Wasserstoffwerte enthalten. Damit kann man einen wesentlich sinnvolleren Vergleich zwischen meinem Portfolio und dem MSCI World ziehen. Dort ist zu erkennen, dass mein Depot in diesem Zeitraum besser abgeschnitten hat als der Gesamtmarkt. Dies relativiert die durchwachsene Performance aus dem Jahr 2021 natürlich noch einmal. Ich hielt es Anfang des Jahres auch für nicht unwahrscheinlich, dass nach der herausragenden Performance im Jahr 2020 es im Jahr 2021 weniger gut laufen wird. Es bleibt spannend wie es im neuen Jahr nun weitergeht.