Fastenal ist eines der Unternehmen bei denen ich leider zu lange an der Seitenlinie auf einen günstigen Einstiegszeitpunkt gewartet habe. Seitdem ich die Aktie auf der Watchlist hatte ging es fast ausschließlich nach oben. Schlussendlich habe ich mich für eine Investition via Sparplan entschieden und bereue es bislang nicht. In dieser Analyse werfe ich nochmal einen genauen Blick auf das Unternehmen.

Inhaltsverzeichnis

Kurzbeschreibung

Die Fastenal Company ist ein amerikanisches Unternehmen, das im Bereich der Industrie- und Baumaterialien tätig ist. Gegründet wurde Fastenal im Jahr 1967 von Bob Kierlin zusammen mit einigen Freunden. Zunächst bestand das Unternehmen aus nur einem einzigen Laden in Winona in Minnesota. Nach gewissen Startschwierigkeiten folgte 4 Jahre später die zweite Filiale und die Wachstumsstory nahm seinen Lauf. Auch heute noch liegt der Hauptsitz von Fastenal in Winona. Der Name Fastenal leitet sich von „fastener“ – dem Befestigungsmittel – ab. In den Anfangszeiten zählten vor allem Schraub- und Verbindungselemente zu den wichtigsten Produkten (z.B. Schrauben, Nägel, Muttern, Bolzen usw.). Mittlerweile ist die Produktpalette stark gewachsen und beinhaltet industrielles Zubehör wie Schneide- und Schleifwerkzeuge, Sicherheitsprodukte, Werkzeuge oder elektronische Produkte.

Die Produkte werden mittlerweile an über 3.000 Standorten in 25 Ländern verkauft. Aktuell beschäftigt Fastenal etwas mehr als 20.000 Mitarbeiter und wird seit 2015 vom CEO Daniel Florness geführt. Sowohl das Management als auch der Aufsichtsrat besitzen keine nennenswerten Unternehmensanteile. Die Unternehmensanteile sind breit gestreut und liegen hauptsächlich bei privaten und institutionellen Anlegern.

Kennzahlen Fastenal

WKN: 887891

Gewinnwachstum 10 Jahre: 10,0 %

Umsatzwachstum 10 Jahre: 8,0 %

KGV21e: 40

Dividendenrendite: 2,40 %

Marktkapitalisierung: 32 Mrd. €

Unternehmensübersicht

Geschäftsmodell

Wie schon in der Kurzbeschreibung dargelegt ist Fastenal ein Zulieferer für Zubehör im Bereich der Industrie- und Baumaterialien. Um davon eine bessere Vorstellung zu bekommen hier eine Übersicht der wichtigsten Produkte und deren Anteil am Umsatz im Jahr 2020:

- Befestigungsmittel (Schrauben, Bolzen, Muttern …) – 29,9 %

- Sicherheitszubehör (Handschuhe, Helme, Schutzbrillen, Kleidung …) – 25,5 %

- Reinigungszubehör (Putzmittel, Reinigungsmaschinen, Besen …) – 9,8 %

- Werkzeuge (Hammer, Schraubendreher, Bohrmaschinen …) – 8,2 %

- Pneumatische und hydraulische Systeme (Pumpen, Ventile …) – 5,9 %

- Materialbeförderung (Sackkarren, Hubwagen, Rollbretter …) – 5,1 %

- Schneiden & Sägen – 4,7 %

- Elektronisches Zubehör (Steckdosen, Kabel, Isoliermaterial …) – 4,1 %

- Schweißgeräte – 3,5 %

- Sonstiges – 3,3 %

Einen eigenen Eindruck von den Produkten kann man sich auch im Fastenal Onlineshop holen. Der Onlinevertrieb ist jedoch nicht das Kerngeschäft von Fastenal, sondern dies sind die Verkaufsstellen. Diese umfassen nicht nur normale Niederlassungen als Geschäft, sondern auch sogenannte „Onsites“.

Onsite Verkaufsstellen

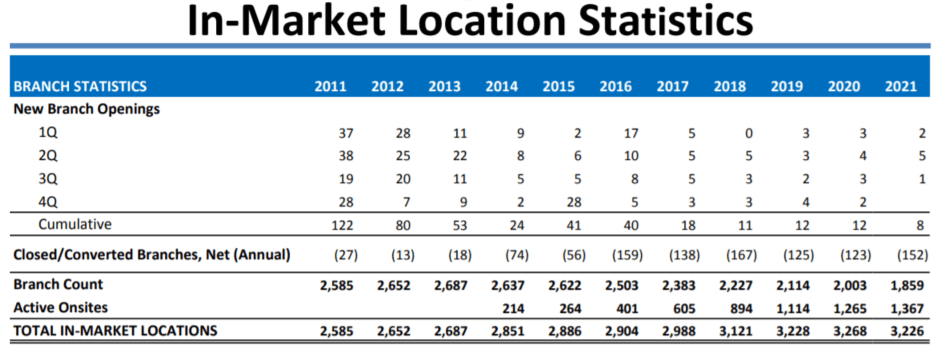

Unter den sogenannten „Onsites“ fallen bei Fastenal Verkaufsstellen, die direkt am Standort des Kunden betrieben werden. Also beispielsweise direkt in der Fabrik, wo Fastenal die vor Ort benötigen Materialien verkauft. Fastenal setzt seit 2014 auf diese Strategie und seitdem hat sich die Anzahl an Onsites stetig erhöht. 2013 zählte Fastenal noch 2.687 normale Verkaufsstellen. Bis zum Jahr 2021 hat sich diese Zahl auf nur noch 1.857 verringert. Im Gegenzug betreibt man mittlerweile 1.367 Onsite Verkaufsstellen. Somit hat sich die gesamte Anzahl der Verkaufsstellen auf 3.226 erhöht. Die Verkaufsstellen liegen fast ausschließlich in Nordamerika: 2.674 in den USA, 261 in Kanada und 167 Mexiko. Lediglich 124 liegen im Rest der Welt.

Es ist somit ein klarer Trend zu erkennen, dass man sich aus dem normalen Einzelhandel etwas zurückzieht und auf die Onsites setzt. Auf die Vor- und Nachteile werde ich später noch genauer eingehen.

Umsatz- und Gewinnentwicklung

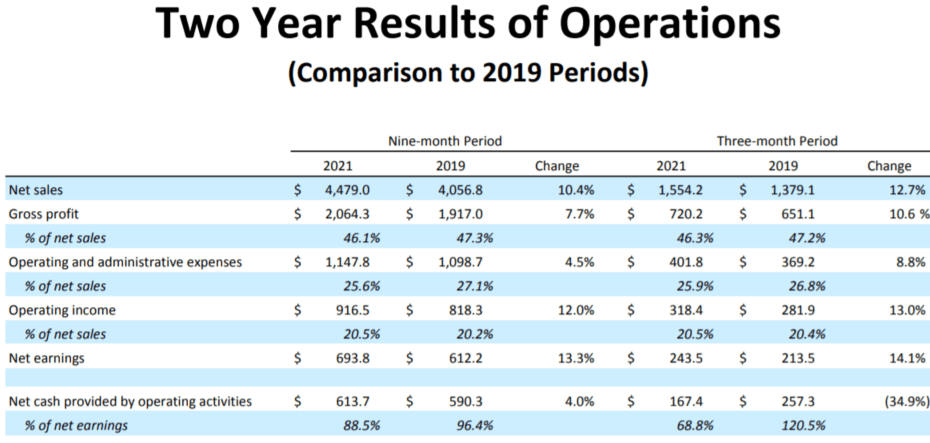

Fastenal verfügt über ein relativ stabiles Geschäftsmodell, so dass die Coronapandemie nur einen geringen Einfluss auf das Geschäft hatte. Dennoch werfen wir einen Blick auf die Entwicklung zwischen dem aktuellen Jahr 2021 und dem Vor-Corona-Jahr 2019. In den unten dargestellten Zahlen lässt sich eine sehr positive Entwicklung ablesen. Trotz der erschwerten Bedingungen schaffte es Fastenal in den ersten 9 Monaten des Jahres seinen Umsatz und Gewinn um mehr als 10% im Vergleich zu 2019 zu steigern. Dies entspricht in etwa dem durchschnittlichen Wachstum der letzten 10 Jahre. Auch die stabile operative Marge von etwa 20% zeugt von einem starkem Geschäftsmodell. Für das aktuelle Geschäftsjahr rechnet man mit einem Umsatz von knapp 6 Mrd.$ und einem Gewinn von etwa 0,9 Mrd.$

Wie im vorherigen Kapitel bereits angedeutet, wird der Großteil des Umsatz in Nordamerika erzielt. Dabei macht die USA 85,5% aus, Kanada und Mexiko 11% und der Rest der Welt 3,5%.

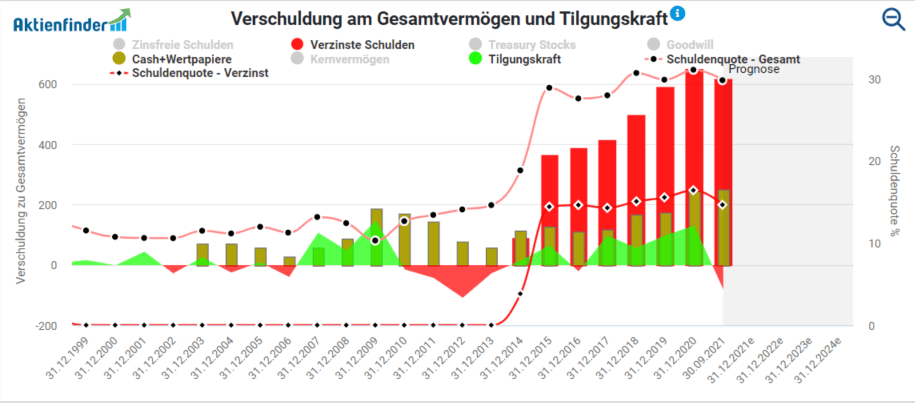

Finanzen

Die finanzielle Situation von Fastenal kann als durchaus solide betrachtet werden. Aktuell stehen den zinstragenden Schulden von 618 Mio.$ und den zinsfreien Schulden in Höhe von 639 Mio.$ eine Cashposition von 250 Mio.$ gegenüber. Die jährliche Zinslast von 10 Mio.$ fällt auch nur gering ins Gewicht. Schon seit Jahren geht Fastenal den Weg überschüssiges Kapital durch Dividenden an die Anteilseigner auszuschütten. Die Dividende wurde 23 Jahre am Stück erhöht und seit 30 Jahren nicht mehr gesenkt. Von Aktienrückkäufen sieht Fastenal, im Gegensatz zu den meisten anderen amerikanischen Unternehmen, in der Regel ab. Durch die hohe Ausschüttungsquote fällt natürlich auch die Tilgungskraft geringer aus. Dies sehe ich jedoch nicht als problematisch an. In den letzten beiden Jahren konnten sich die Aktionäre auch über eine Sonderdividende freuen.

Investmentgedanken / Chancen

Hohe Kundenbindung

Bei der Betrachtung des Geschäftsmodells haben wir bereits einen Blick auf den Trend hin zu den „Onsite“ Verkaufsstellen geworfen. Die Anzahl der Onsite Verkaufsstellen nimmt immer weiter zu, so dass sich Fastenal an immer mehr Industriestandorten etabliert. Jeder einzelne davon bildet gewissermaßen einen Burggraben. Da Fastenal seine Produkte direkt in den Fabriken verkaufen kann, entsteht eine hohe Kundenbindung. Sobald eine Onsite Verkaufsstelle in eine Fabrik und deren Workflow integriert ist, macht es wenig Sinn diese in naher Zukunft wieder zu entfernen. Dadurch sind die Umsätze von Fastenal als wiederkehrend und relativ sicher anzusehen. Auch der Umstand, dass Unternehmen Fastenal direkt an ihrer Produktionsstätte haben wollen spricht für die Qualität der Produkte und für die Zufriedenheit der Kunden. Insgesamt scheint der Ansatz der Onsite Verkaufsstellen gut zu funktionieren und bietet auch noch weitere Wachstumspotential.

Stabiles Geschäftsmodell

Insgesamt verfügt Fastenal über ein lange erprobtes und stabiles Geschäftsmodell. Durch die Onsite Verkaufsstellen und wiederkehrenden Umsätze ist man nun wesentlich weniger konjunkturanfällig als zuvor. Beispielsweise musste man in der Finanzkrise 2008/2009 noch einen Umsatzeinbruch von knapp 20% verkraften. Im Vergleich dazu ging während der Coronapandemie der Umsatz bislang nicht zurück. Dies spricht auf jeden Fall für die Stabilität des Unternehmens. Durch die Onsite Verkaufsstellen konnte man auch die Effizienz weiter steigern. Logistisch gesehen ist es einfacher die bekannte Nachfrage einer Fabrik zu decken als einen kompletten Shop zu betreiben, in dem alles vorrätig sein sollte. Die Steigerung der Effizienz kann man auch an der leicht steigenden Nettomarge (etwa 15%) ablesen.

Internationale Märkte

Bislang beschränkt sich Fastenal nahezu ausschließlich auf den nordamerikanischen Markt. Außerhalb von den USA, Kanada und Mexiko werden lediglich 3,5% der Umsätze erzielt. Diese Umsätze stammen entweder aus dem Onlinevertrieb oder den 124 Verkaufsstellen in der restlichen Welt. Denkbar wäre es durchaus, dass man zukünftig weiter expandieren könnte. Das Marktpotential beschränkt sich natürlich nicht nur auf Nordamerika. Das Geschäftsmodell von Fastenal würde auch in allen anderen Teilen der Welt funktionieren. Eine solche Expansion wäre anfangs zwar mit erhöhten Kosten verbunden, aber die solide finanzielle Lage würde dies durchaus erlauben. Bisher hat Fastenal sich zu größeren Expansionsplänen nicht konkret geäußert. Jedoch kann man festhalten, dass die Anzahl der Verkaufsstellen und die Umsätze außerhalb von Nordamerika weiter zunehmen.

Risiken

Digitalisierung & Automatisierung

Als Zulieferer im Industriesektor muss Fastenal sich zukünftig an viele neue Entwicklungen anpassen. Langfristig wird das jetzige Geschäftsmodell immer weniger Profite abwerfen. Mit der fortschreitenden Digitalisierung und Automatisierung in Fertigungsprozessen wird zukünftig weniger Personal in der Industrie notwendig sein. Demnach ist auch mit einem Rückgang der Nachfrage im Bereich Ausrüstung, wie z.B. Sicherheitsequipment für Arbeiter zu rechnen sein. Außerdem könnte die Nachfrage bei weiteren Produkten von Fastenal zurückgehen. Vergleicht man beispielsweise die Produktion eines herkömmlichen Verbrennungsmotors mit der eines Elektromotors wird dies direkt klar. Der Verbrennungsmotor besteht aus wesentlich mehr Bauteilen, die beispielsweise durch Schrauben oder ähnliches zusammengehalten werden. Ein Elektromotor hingegen besteht aus weniger Einzelteilen und ist einfacher zu produzieren. Moderne Fabriken benötigen einfach weniger Produkte von Fastenal, so dass man sich mit neunen Themen wie Industrie 4.0 auseinandersetzen muss. Dies wird zwar noch einige Jahre dauern, aber dennoch muss man sich dieser Entwicklung bewusst sein.

Konkurrenz

Einerseits verfügt Fastenal über einen gewissen Burggraben durch die Onsite Verkaufsstellen, aber andererseits fehlt ein Burggraben bei den angebotenen Produkten. Das Produktportfolio umfasst hauptsächlich einfache Produkte, die sehr leicht zu kopieren sind. Außerdem sind die Produkte größtenteils nicht durch Patente geschützt, so dass diese sehr einfach kopiert werden können. Die Kunden könnten problemlos auf die Angebote anderer Unternehmen zurückgreifen, sofern diese günstiger sind. Dies zeigt dann auch, dass es an einer Preissetzungsmacht fehlt. Man hat zwar eine starke Marktposition, aber diese ist bei weitem nicht in Stein gemeißelt und ist angreifbar.

Hohe Rohstoffpreise

Seit ein paar Monaten erleben wir eine immer weiter anziehende Inflation. Sowohl die Inflation als auch die Probleme in den globalen Lieferketten führte zu einem starken Anstieg bei den Rohstoffpreisen. Die hohen Rohstoffpreise halte ich durchaus für eine Gefahr für Fastenal. Beispielsweise steigen dadurch die Kosten in der Produktion und im Rohstoffeinkauf. Zwar können gewisse Teile der Kosten an den Kunden weitergegeben werden, aber dies nur im begrenzten Maß möglich. Die Kunden könnten sich bei gestiegenen Preisen nach Alternativen auf dem Markt umsehen. Aktuell scheint dies noch kein direktes Problem für Fastenal zu sein. Es könnte aber noch zum Problem werden, wenn diese Zustand längerfristig anhält.

Aktuelle Bewertung Fastenal

Fundamental

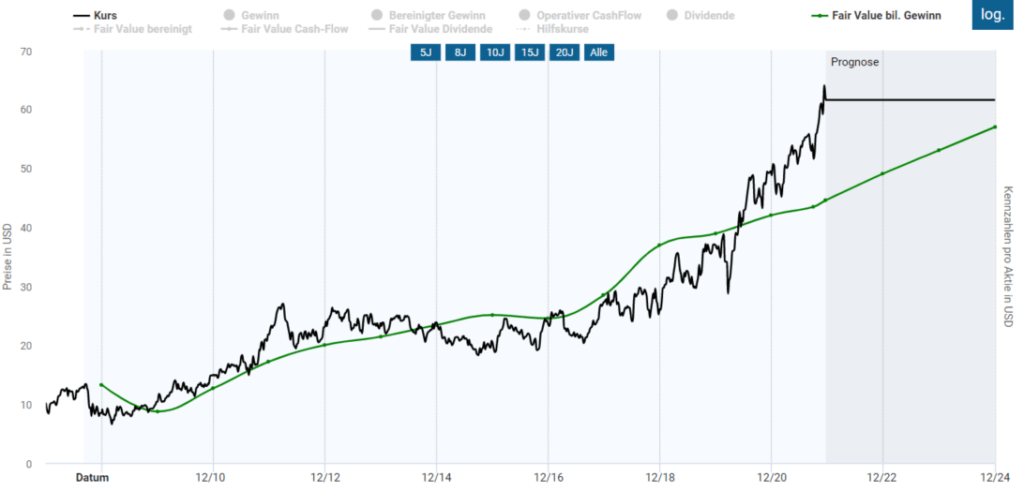

Bei einem Blick auf die fundamentale Bewertung von Fastenal erkennt man schnall, dass die Aktie momentan relativ hoch bewertet ist. Das historische KGV der letzten Jahre lag in etwa bei 28, was für ein Unternehmen aus dem Industriesektor schon als hoch einzuschätzen ist. Bei einem aktuellen KGV von etwa 40 erscheint die Aktie also ziemlich hoch bewertet. Zum gleichen Schluss kommt an auch, wenn das KUV oder KCV betrachten würde. Somit bietet sich die Aktie aktuell nicht für einen Kauf an, da sich fundamental an den Aussichten des Unternehmens nicht viel geändert hat.

Technisch

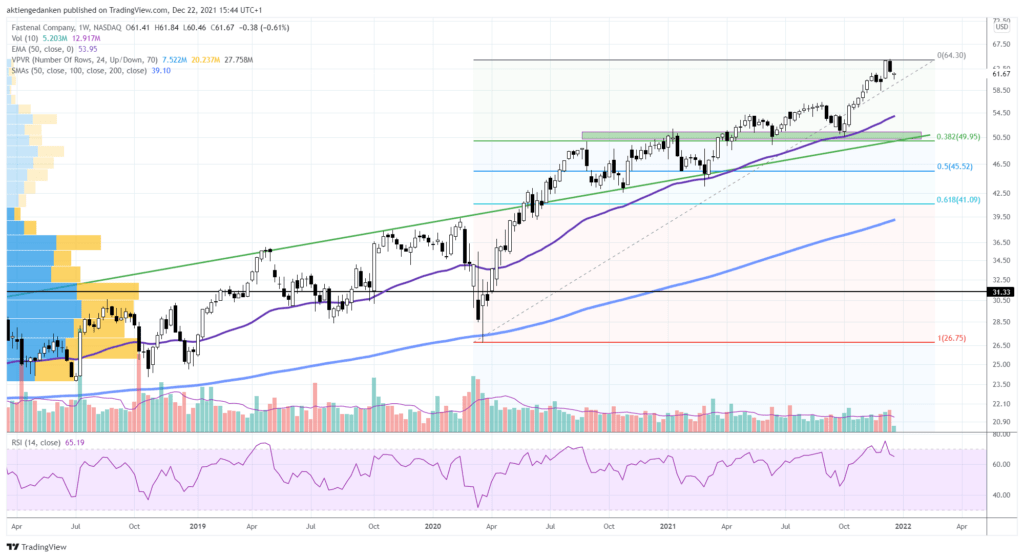

Seit dem Tiefpunkt im Coronacrash hat die Aktie sich bereits mehr als verdoppelt. Technisch betrachtet notiert die Aktie nahe am Allzeithoch und befindet sich in einem klaren Aufwärtstrend. Daher ist eine technische Bewertung aktuell auch nicht sonderlich aussagekräftig. Interessant für einen Einstieg wäre zum einen die Unterstützungszone im Bereich von 50$, die auch mit dem 38,2er Fibonacci-Retracement zusammenfällt. Sofern sich Fastenal über diesem Niveau hält wäre ich weiterhin bullish. Außerdem kann die eingezeichnete Trendlinie noch als weitere Unterstützung gesehen werden. Diese hat zunächst den Aufwärtstrend von oben gedeckelt und dient seit dem Durchbruch im Juli 2020 als untere Unterstützung.

Fazit

Aus meiner Sicht ist Fastenal ein sehr gutes Unternehmen aus dem Industriesektor mit einem sehr stabilen Geschäftsmodell. Ich hatte die Aktie leider zu lange auf meiner Watchlist und der Kurs ist mit lange Zeit davon gelaufen. Dieses Problem habe ich dann durch einen Sparplan umgangen, der immer noch aktiv ist. Auf dem aktuellen Niveau halte ich die Aktie für deutlich überbewertet und würde von einem Kauf absehen. Bei einer Konsolidierung in den Bereich von 50$ könnte die Aktie wieder interessant werden.

Gute Vorstellung. Ich hatte Fastenal ca 2 Jahre im Depot. Habe aber im November verkauft da ich die Bewertung schon äußerst hoch finde und irgendwann mal ein Rücksetzer kommen wird.

Vielen Dank für das Lob. Den Verkauf kann ich gut nachvollziehen. Die Bewertung halte auch definitiv für zu hoch. Denke die Aktie wird entweder korrigieren oder eine längere Zeit seitwärts laufen. Ich bleib hier langfristig dabei und bei einem Rücksetzer freut sich mein Sparplan.