SAP war eines der ersten Unternehmen, das ich auf meinem Blog analysiert habe. Seitdem ist bereits einige Zeit vergangenen und es kam im Oktober 2020 zu einem enormen Kurssturz im Zuge einer unerwarteten Gewinnwarnung. Daher werfe ich nun erneut einen Blick auf die aktuelle Entwicklung von SAP.

Inhaltsverzeichnis

Kurzbeschreibung

SAP wurde 1972 von fünf ehemaligen IBM Mitarbeitern gegründet. Die beiden bekanntesten Gründer Dietmar Hopp und Hasso Plattner halten immer noch 6% bzw. 5% der Anteile am Unternehmen. Zusätzlich sitzt Hasso Plattner auch immer noch im Aufsichtsrat. Der Hauptsitz von SAP befindet sich in Walldorf in Baden-Württemberg. Das Produktportfolio umfasst hauptsächlich Softwarelösungen für Geschäftskunden jeder Größe. Im Fokus steht dabei die Digitalisierung sämtlicher Geschäftsprozesse eines Unternehmens. SAP ist seit 1988 an der Frankfurter Börse gelistet und seit 1995 ohne Unterbrechung Mitglied des deutsche Leitindex DAX. Aktuell beschäftigt SAP weltweit etwas mehr als 100.000 Mitarbeiter und wird von Christian Klein geleitet.

Kennzahlen

WKN: 716460

Gewinnwachstum 5 Jahre: 9,0 % p.a.

Umsatzwachstum 5 Jahre: 5,2 % p.a.

KGV21e: 29

Dividendenrendite: 1,53 %

Marktkapitalisierung: 122 Mrd. €

Unternehmensübersicht

Wie bereits in der Einleitung erwähnt basiert das Geschäftsmodell auf Softwarelösungen im B2B Bereich. Dabei handelt es sich um Standardsoftware und nicht um Individuallösungen. Der Vorteil liegt natürlich darin, dass lediglich ein Produkt entwickelt wird, das von den Endkunden eingesetzt werden kann. Individuallösungen würden in der Regel die Marge drücken, da der Aufwand in der Entwicklung angepasster Software deutlich höher ist. Die SAP Software zielt auf die Digitalisierung sämtlicher Geschäftsprozesse eines Unternehmens wie Buchführung, Controlling, Vertrieb, Lagerhaltung etc. ab. In den letzten Jahren hat SAP sein Angebot im Bereich der Cloud erweitert. Dadurch können die Kunden wählen, ob sie die SAP Software extern in der SAP Cloud, lokal im eigenen Firmennetz oder in einer Hybrid-Lösung betreiben. Besonders das Cloudgeschäft war zuletzt der Wachstumstreiber im Unternehmen, der zugleich durch sein Abomodell die Einnahmen planbarer macht. Dazu aber gleich mehr bei der Betrachtung vom Umsatz und den Zukunftsaussichten des Unternehmens.

Softwareprodukte

Hier könnte man etliche Seiten füllen und daher beschränke ich mich auf die Oberbegriffe der wichtigsten angebotenen Softwarelösungen. Der wichtigste Bereich ist die ERP Software (Enterprise Ressource Planning), die für die Koordination verschiedener Ressourcen wie Kapital, Personal, Material etc. verantwortlich ist. Dort ist SAP aktuell mit dem alteingesessenen SAP ERP 6.0 und der 2015 veröffentlichten Neuentwicklung SAP S/4 HANA aufgestellt. Außerdem wird Software im CRM Bereich (Customer Relationship Management) angeboten, die eine umfassende Kundenbetreuung ermöglicht. Weitere weniger wichtige Softwareprodukte aus dem Portfolio decken die Bereiche Supply-Chain-Management (SAP SCM), Supplier Relationship Management (SAP SRM) und Product-Lifecycle-Management (SAP PLM).

Umsatz- und Gewinnentwicklung

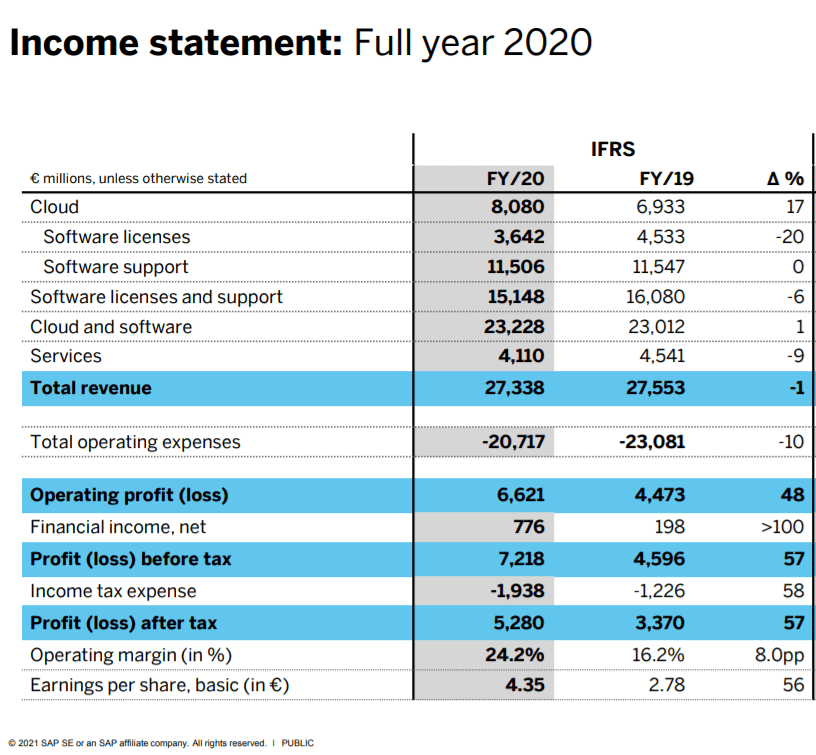

Das Jahr 2020 ist für SAP durchwachsen verlaufen. Durch die Belastung Coronapandemie kam es Ende Oktober 2020 zu einer unerwarteten Gewinnwarnung, die zu einem Kurssturz führte. Im Vergleich zum Geschäftsjahr 2019 stagnierte der Umsatz, wobei die Entwicklung der einzelnen Segmente interessant ist. Schon seit Jahren ist der Cloud Bereich der Wachstumstreiber von SAP. Dort konnte der Umsatz im Vergleich zum Vorjahr um 17% gesteigert werden. Mittlerweile macht der Cloud Bereich fast ein Drittel des Gesamtumsatzes aus. Zukünftig wird hier mit einem weiteren Wachstum gerechnet. Demgegenüber steht für 2020 ein Umsatzrückgang von 20% bei den Softwarelizenzen. Diese Entwicklung ist ebenfalls nicht neu und wurde im Zuge der Coronapandemie beschleunigt.

Der Gewinn konnte im Jahr 2020 gegenüber dem Jahr 2019 deutlich von 3,37 Mrd. € auf 5,28 Mrd. € gesteigert werden. Dabei sind jedoch zwei positive Einflussfaktoren zu beachten. Erstens ist der Gewinn 2019 wegen Personalumbau und der Vergütung eigener Mitarbeiter mit Aktien geringer ausgefallen als im Jahr 2018. Zweitens beinhaltet der Gewinn auch die Erlöse aus dem Börsengang der Tochter Qualtrics. Dabei wurden 2,4 Mrd. $ eingenommen wovon 1,9 Mrd. $ an SAP gingen. Für das aktuelle Geschäftsjahr erwartet man einen Gewinn im Bereich von etwa 4 Mrd. €.

Finanzen

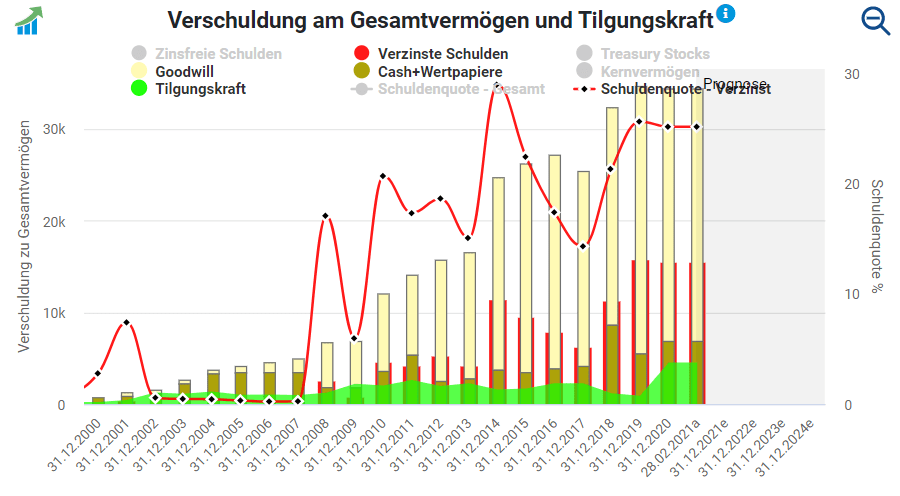

Bei einem Blick in die Bilanz und auf die finanzielle Stärke von SAP findet man ein leicht zwiegespaltenes Bild. Den zinstragenden Schulden von ca. 15 Mrd. € stehen Cash & Wertpapiere von 7 Mrd. € und eine Tilgungskraft von 4,5 Mrd. € gegenüber. Die Schuldenquote der verzinsten Schulden liegt bei etwa 25%. Dies sieht soweit erstmal sehr gesund aus. Demgegenüber steht jedoch ein Goodwill von 27 Mrd. €, der ein nicht zu verachtendes Risiko in die Bilanz bringt. Insgesamt kann die finanzielle Situation von SAP als solide angesehen werden.

Investmentgedanken / Zukunftsaussichten

Starke Kundenbindung

Das Geschäftsmodell und die dazugehörigen Softwarelösungen von SAP bringen eine sehr starke Kundenbindung mit sich. Die eingesetzte Software ist tief in den Prozessen der Kunden verwurzelt, so dass es nicht ohne weiteres möglich ist den Anbieter zu wechseln. SAP hat sich im Laufe der Jahre einen breiten Kundenstamm aufgebaut, die weiterhin für einen stabilen Cashflow sorgen. In dieser Hinsicht war die Coronakrise für SAP eher positiv, da in dieser Zeit ein sehr kostspieliger Wechsel für die meisten Kunden ausgeschlossen ist. Mittlerweile sind 72% der Umsätze als wiederkehrende Umsätze zu betrachten. Im Vergleich zum Jahr 2019 konnte hier eine Steigerung von etwa 4% erzielt werden. Außerdem sorgt die Transformation eher auf cloudbasierte Software zu setzen ebenfalls dafür wiederkehrende Umsätze zu generieren. Dazu aber mehr im nächsten Abschnitt.

Umstellung auf Cloud- und Abomodell

Seit einigen Jahren ist SAP bestrebt cloudbasierte Softwarelösungen an seine Kunden zu vertreiben. Dies hat den großen Vorteil, dass man statt einmaliger Einnahmen durch Softwarelizenzen nun einen regelmäßigen Cashflow erzielen kann. Durch Abomodelle und SaaS (Software-as-a-Service) geht der Trend klar in diese Richtung. Die aktuellen Wachstumszahlen vom Cloudbereich deuten darauf hin auf das richtige Pferd gesetzt zu haben. Bei anderen großen Softwarekonzernen wie Microsoft oder Adobe hat die Umstellung von einmaligen Lizenzzahlungen auf Abomodelle für einem enormen Wachstumsschub gesorgt. Dort konnten in den letzten Jahren die Umsätze und Gewinne deutlich gesteigert werden.

Innovation

In den letzten 20 Jahren hat sich im Bereich Software, Internet und Informationstechnologie unglaublich viel geändert. Für ein Softwareunternehmen wie SAP, das schon fast 50 Jahre am Markt ist, gilt es daher mit dem technologischen Fortschritt mitzuhalten. Dies hat man bisher immer geschafft und hat dafür auch einiges investieren müssen. Aktuell fließen etwa 15% des Jahresumsatzes in den Bereich Forschung und Entwicklung. Dort arbeiten etwa 28.000 Mitarbeiter an neuen Innovationen und Softwarelösungen. Die Kunden erwarten, dass neue Technologien z.B. aus dem Bereich der künstlichen Intelligenz in die Produkte einfließen. Bislang konnte man diese Erwartungen erfüllen und dadurch seine Marktposition halten.

Risiken

Komplexität des Systems

Gemeinhin haben SAP Systeme den Ruf teilweise sehr komplex zu sein. Besonders wenn es darum geht eine Umstellung von einem anderen System auf SAP durchzuführen. Es existieren eine Reihe von Beispielen wo diese Vorhaben krachend gescheitert sind. Beispielsweise wurde nach 7 Jahren Entwicklungsarbeit die Einführung eines neuen SAP Systems beim Lebensmittelkonzern LIDL abgebrochen. Die entstandenen Kosten bis zu diesem Zeitpunkt lagen bei einer halben Milliarde Euro. Weitere medienwirksam gescheiterte Projekte gab es bei Otto, Haribo oder der Deutschen Bank.

Demnächst könnten diesbezüglich Probleme auf SAP zukommen, da die Wartung vom weit verbreiteten SAP ERP 2027 abläuft. Eine Umstellung auf das neue SAP S/4 HANA könnte viele Kunden aufgrund der hohen Komplexität abschrecken. Im Worst-Case könnte Kunden dies zum Anlass nehmen um SAP den Rücken zu kehren und auf Produkte der Konkurrenz zu setzen.

Konkurrenz

SAP ist seit vielen Jahren Marktführer im Bereich der ERP-Systeme. Hier hat man einen komfortablen Vorsprung gegenüber den direkten Konkurrenten Oracle und Microsoft. Dennoch gilt es natürlich den Platz an der Sonne zu verteidigen, was in diesem Sektor durchaus machbar sein sollte. Anders sieht es hingegen in den Bereichen Cloud und CRM aus. Als Cloudanbieter konkurriert man mit Amazon AWS, Microsoft Azure und den anderen großen Anbietern. Dort besteht natürlich die Gefahr auf der Strecke zu bleiben. Außerdem sollte man die aufkommende Konkurrenz im CRM Bereich beachten. Dort hat das amerikanische Unternehmen Salesforce den etablierten Unternehmen mittlerweile deutlich den Rang abgelaufen. Salesforce ist mit seinen cloudbasierten CRM-Lösungen klarer Marktführer. Langfristig sollte man diese Entwicklung mit der Konkurrenzsituation im Auge behalten.

Hoher Goodwill

Um das weitere Wachstum (insbesondere im Cloud-Bereich) zu sichern, hat SAP in den letzten Jahren einige Übernahmen getätigt. Diese waren in der Regel relativ kostspielig, was sich in einem hohen Goodwill in der Bilanz niederschlägt. Der Goodwill lag Ende 2020 bei etwas mehr als 27 Mrd. € was etwa die Hälfte der Bilanzsumme ausmacht. Dies kann in den kommenden Jahren natürlich zu Problemen führen, da es zu unerwarteten Abschreibungen kommen kann. Im Softwarebereich ist bei einer Übernahme ein etwas höherer Goodwill üblich, da die Unternehmen tendenziell eher über immaterielle Werte verfügen. Dennoch muss man die weitere Entwicklung der Bilanz im Auge behalten.

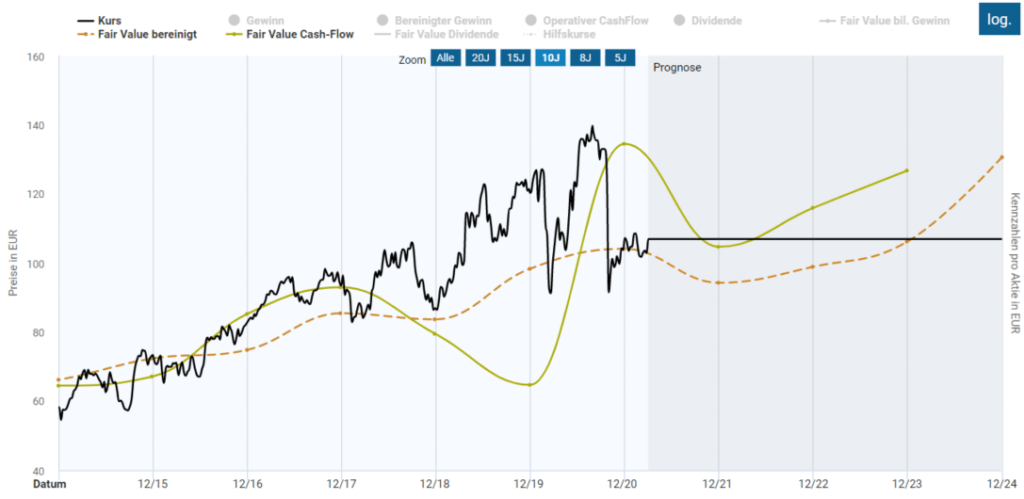

Aktuelle Bewertung

Wie bereits mehrfach erwähnt kam es im letzten Oktober zu einem deutlichen Kurseinbruch nach einer Gewinnwarnung. Seitdem befindet sich die Aktie in einem Seitwärtstrend. Hier gehe ich auch nicht davon aus, dass man zeitnah wieder das Niveau des Allzeithochs erreichen kann. Bei der Betrachtung der erwarteten Gewinne wird erst wieder 2022 das Niveau von 2019 erreicht. Der Gewinn 2020 ist, wie oben bereits beschrieben, aufgrund von Sondereinflüssen deutlich höher ausgefallen.

Bei der aktuellen Bewertung vergleichen wir den aktuellen Kurs mit dem fairen Wert nach historischen KGV (bereinigt) von etwa 19. Dies wird durch die gestrichelte braune Linie dargestellt. Dort kann man deutlich den erwarteten Gewinnrückgang erkennen. Aktuell scheint die Aktie immer noch leicht überbewertet. Wenn man an die Zukunft von SAP und seinem Geschäftsmodell glaubt, könnte das aktuelle Kursniveau dennoch interessant sein. Sofern man schneller auf den Wachstumspfad zurück findet, könnte es entsprechend auch zügiger wieder nach oben geben. Insgesamt sehe ich SAP als ein konservatives Technologieunternehmen mit solidem Wachstum.