Kurzbeschreibung

Tomra Systems ist einer der weltweit führenden Unternehmen für Sortierlösungen und Recycling. Zu den Produkten zählen insbesondere Leergutrücknahme-Systeme, Sortierlösungen im Bereich Nahrung und Bergbau sowie Abfallerkennungs- und Abfallsortier-Systeme.

Kennzahlen

WKN: 872535

Gewinnwachstum 5 Jahre: 3,19%

Umsatzwachstum 5 Jahre: 10,98%

KGV 20e: 66

Dividendenrendite: 0,8%

Investmentgedanken / Zukunftsaussichten

Weltweites Plastikmüllproblem

Es ist unstrittig, dass es weltweit ein Problem mit der immer größer werdenden Menge an Plastikmüll gibt. Dies gilt insbesondere für Entwicklungs- und Schwellenländer, in denen keine Abfall- und Recyclinginfrastruktur existiert. Heutzutage wird lediglich ca. 14% des Plastikmülls recycelt. Im Vergleich zu anderen Rohstoffen ist dies erschreckend wenig (z.B. Papier 50%).

Mittlerweile ist diese Problematik im Fokus verschiedener Regierungen und Organisationen angekommen. Beispielsweise verfolgt die EU mit Nachdruck die Reduktion von Plastikmüll und verschiedene Länder haben die Absicht erklärt Pfandsysteme einzuführen (z.B. Frankreich & England bis 2022).

Diese Entwicklung führt dazu, dass die von Tomra Systems angebotenen Sortier- und Sammellösungen zukünftig gefragt sein werden. Dadurch sind weitere Wachstumsmöglichkeiten in den unterschiedlichen Märkten zu erwarten.

Bedarf an Sortierlösungen in der Nahrungsproduktion

Ein weiterer Faktor könnte die stetig wachsende Weltbevölkerung und der damit einhergehende erhöhte Nahrungsmittelbedarf. In diesem Bereich können durch automatische Sortierlösungen Effizienzsteigerungen erzielt werden, so dass größere Mengen an Nahrung produziert werden können. Zusätzlich lassen sich Personalkosten durch den Einsatz der Produkte von Tomra Systems einsparen.

Globaler Marktführer für Sammellösungen

Im Bereich der Pfandrücknahmeautomaten ist Tomra Systems mit einem Marktanteil von 75% der weltweite Marktführer. Meiner Meinung nach erklärt sich diese gute Marktposition vor allem durch die Qualität der Produkte. Ich selber habe mit den Automaten von Tomra Systems wesentlich bessere Erfahrungen gemacht als mit Konkurrenzprodukten in den deutschen Supermärkten. Die Erkennung der Dosen und Flaschen funktioniert deutlich schneller und zuverlässiger als bei anderen Systemen. Aus der aus meiner Sicht hohen Qualität der Produkte folgert sich natürlich dann eine entsprechende Kundenbindung und die damit verbundenen fortlaufenden Einnahmen aus der Wartung.

Risiken

Mögliche Konkurrenz

Durch den global wachsenden Markt für Sortier- und Sammellösungen gibt es natürlich weitere Unternehmen, die in dieser Branche tätig sind. Häufig sind dies lokal ansässige kleinere Unternehmen, die ggf. qualitativ nicht mit Tomra Systems mithalten können. Es bleibt abzuwarten, ob weitere Märkte (z.B. England oder Frankreich) erschlossen werden können oder die Ausstattung durch andere Anbieter erfolgt.

Verzögerung bei der Einführung neuer Pfandsysteme

Bisher gibt es weltweit in recht wenigen Ländern Pfandsysteme. Ob die Absichtserklärungen verschiedener Länder in der Realität wirklich umgesetzt werden, wird sich zeigen müssen.

Konjunkturabhängigkeit

Tomra Systems ist insgesamt mäßig Konjunktur abhängig, da nicht nur durch den Verkauf von Produkten Einnahmen erzielt werden sondern auch durch Wartung. Trotzdem ist der Gewinn während der Finanzkrise 2009 um ca. 70% eingebrochen. Die Auswirkungen der Coronakrise werden wahrscheinlich geringer ausfallen, als während der Finanzkrise, aber dennoch wird sich das Geschäft wieder erholen müssen.

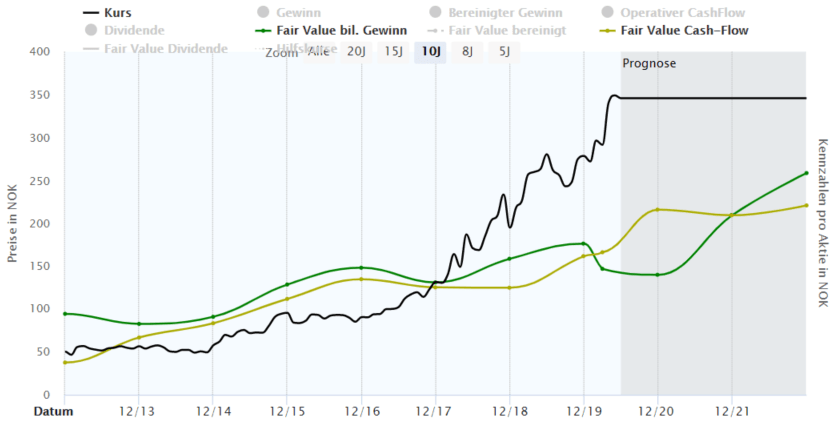

Aktuelle Bewertung

Tomra Systems ist ein Unternehmen mit einem interessanten Produktportfolio, das sich in einer zukünftig wachsenden Branche eine sehr gute Marktposition erarbeitet hat. Die möglichen Wachstumschancen sehe ich im Vergleich zu den Risiken als sehr vielversprechend an.

Aktuell ist die Aktie meiner Meinung nach jedoch recht hoch bewertet, so dass diese aktuell kein Kauf wäre. Aufgrund des erwarteten Gewinnrückgangs durch die Coronakrise liegt der erwartete KGV für 2020 bei 66 und für 2021 bei ca. 47. Um diese hohe Bewertung zu rechtfertigen müsste das Wachstum deutlich größer ausfallen als es aktuell erwartet wird. Wenn es im Laufe des Jahres nochmal zu einem Rücksetzer kommen sollte, könnte sich eventuell nochmal eine Kaufgelegenheit ergeben. Langfristig bin ich jedenfalls von den Aussichten und dem Geschäftsmodell überzeugt.