Letztes Jahr habe ich mir Datagroup während der Coronakrise bereits einmal zu einer Analyse vorgenommen. Nun ist es an der Zeit nochmal zu schauen, wie sich das Unternehmen seitdem entwickelt hat und ob es ggf. sogar profitieren konnte.

Inhaltsverzeichnis

Kurzbeschreibung

Die Datagroup SE ist ein deutscher IT-Dienstleister, der sich besonders auf mittelständische Unternehmen spezialisiert hat. Aus dem modularen Boxsystem CORBOX können Kunden verschiedene IT-Dienste bei der Datagroup buchen. Außerdem bietet die Datagroup noch verschiedene Beratungsdienstleistungen an um Kunden bei der Digitalisierung zu unterstützen. Gegründet wurde das Unternehmen 1983 von Max H.-H. Schaber und Herbert Schwarzkopf unter dem Namen Datapec. Seit 2006 ist Datagroup an der Börse gelistet und ist bis heute noch gründergeführt. Max Schaber besitzt als CEO aktuell etwa 54% der Anteile am Unternehmen. Weitere 4,1% der Anteile liegen im Besitz weiterer Vorstands- und Aufsichtsratsmitglieder. Datagroup beschäftigt momentan mehr als 3.000 Mitarbeiter und der Hauptsitz des Unternehmens befindet sich in Pliezhausen in Baden-Württemberg.

Kennzahlen Datagroup

WKN: A0JC8S

Gewinnwachstum 10 Jahre: -8,5 % p.a.

Umsatzwachstum 10 Jahre: 14,7 % p.a.

KGV21e: 32

Dividendenrendite: –

Marktkapitalisierung: 570 Mio. €

Unternehmensübersicht

Geschäftsbereiche

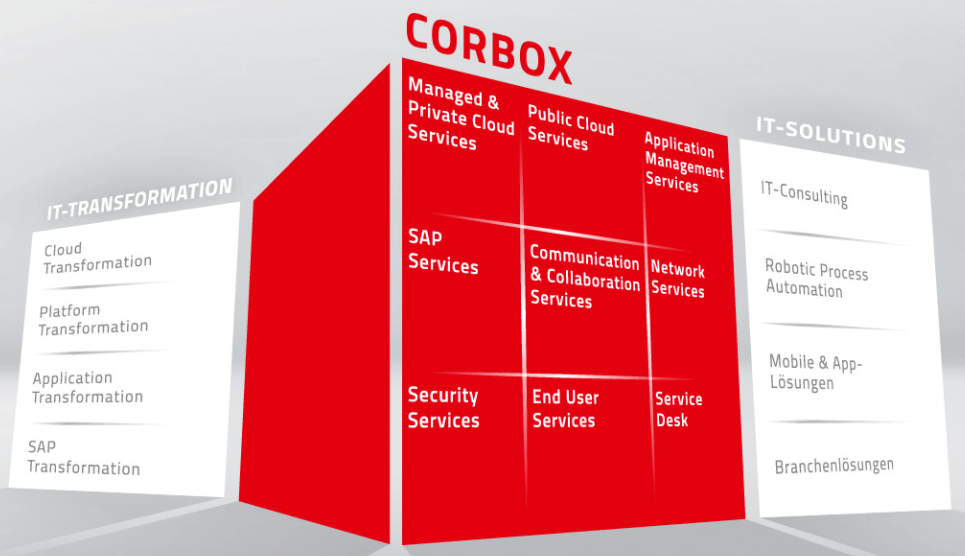

Datagroup lässt sich grob in die zwei Geschäftsbereiche Services und Solutions & Consulting aufteilen. Der Service Bereich machte 2020 etwa 74% vom Umsatz aus und Solutions & Consulting etwa 26%. Die beiden Bereiche schauen wir uns nun etwas genauer an.

Services

Der Bereich Service umfasst hauptsächlich die Dienste aus dem CORBOX Baukasten aus der vorigen Abbildung. Je nach Anforderungen der Kunden können die entsprechenden Dienste gebucht werden. Dazu zählen verschiedene Cloud-Services, Kommunikation (sowohl intern als auch extern), SAP-Anbindungen, Netzwerk-Infrastruktur, IT-Support oder Cyber-Security Dienste. Der CORBOX Baukasten umfasst somit nahezu alle erdenklichen IT-Services, die ein mittelständiges Unternehmen benötigt und ggf. outsourcen möchte. Hervorzuheben ist auch die Partnerschaft mit SAP, wobei Datagroup hauptsächlich bei der Einrichtung und Wartung komplexer SAP-Systeme bei den Kunden unterstützt.

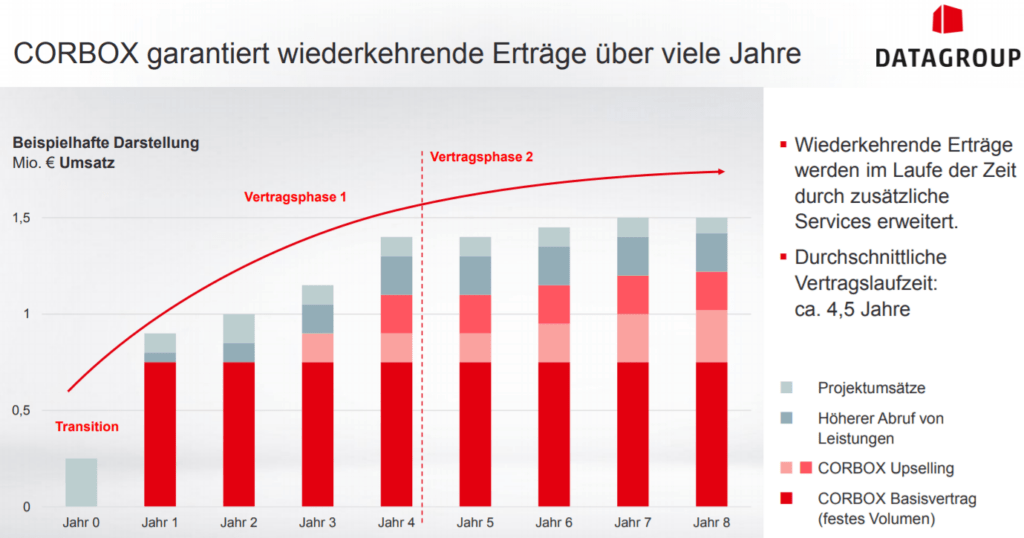

Vorteilhaft für Datagroup ist ebenfalls, dass ein Großteil der CORBOX Dienste im eigenen Rechenzentrum und somit in einer Cloud laufen. Dadurch ist eine Wartung wesentlich einfacher und kostengünstiger. Das Geschäftsmodell sorgt in der Regel auch für wiederkehrende und planbare Umsätze. Dies ist auch noch einmal in der folgenden Grafik dargestellt.

Solutions & Consulting

Im Bereich Solutions & Consulting werden eine Vielzahl von Dienstleistungen angeboten, wie schon in der Grafik aus Einleitung des Kapitels zu entnehmen ist. Wie der Name schon suggeriert geht es hier hauptsächlich um beratende Tätigkeiten für den Kunden. Dies reicht von verschiedenen Branchenlösungen bis hin zu kompletten IT-Transformationen. Eines der Kernbereiche ist natürlich eine allgemeine Beratung für den Kunden bzgl. seiner benötigten IT-Dienste. Dies ist besonders wichtig in Unternehmen ohne eigene IT-Abteilung. Außerdem bietet Datagroup auch noch Schulungen zu verschiedenen Themen rund um das Thema IT an. Insgesamt sind die erzielten Umsätze für den Bereich Solutions & Consulting wesentlich seltener wiederkehrend und daher weniger planbar.

Umsatz- und Gewinnentwicklung

Insgesamt ist Datagroup sehr gut durch die Coronakrise gekommen. Dies lag natürlich insbesondere an den wiederkehrenden Umsätzen, die aus den langfristigen Verträgen stammen. Ausgehend von 2019 konnte der Umsatz von 307 Mio.€ um etwa 16% auf 358 Mio.€ gesteigert werden. Weniger erfreulich sah es bei der Gewinnentwicklung aus, die von Sondereinflüssen belastet wurde. Der Gewinn ist von 14,5 Mio.€ im Jahr 2019 auf 0,25 Mio.€ 2020 gesunken. Die einmalige Belastung stammt aus einer notwendigen Risikovorsorge in Höhe von 12 Mio.€ bei der Datagroup Financial IT Service. Dies war im Zuge von Verzögerungen im Bereich der Inbetriebnahmen neuer Kunden in de Finanzdienstleistung notwendig gewesen.

Für das laufende Geschäftsjahr 2021 geht man wieder von einem Gewinn von etwa 18 Mio.€ aus. Zu beachten ist bei der Betrachtung von Umsatz und Gewinn die relativ geringe Marge von Datagroup. Das Geschäft ist relativ kapitalintensiv, so dass die operative Marge im Bereich von 6-7% und die Netto-Marge bei 4-5% liegt. Dies liegt insbesondere an den relativ hohen Personalkosten.

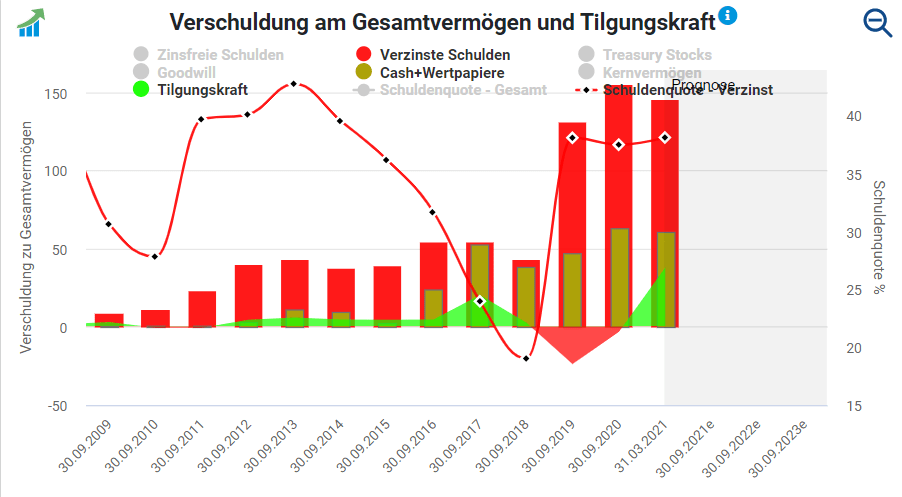

Finanzen

Bei der Betrachtung von Datagroup ist ein Blick auf die finanzielle Lage extrem wichtig. Die Wachstumsstrategie des Unternehmens beruht auf vielen Übernahmen, worauf ich später noch einen genaueren Blick werfe. Diese sind tendenziell eher kostspielig und wirken sich natürlich negativ auf die Bilanz aus. Aktuell stehen den verzinsten Schulden von 146 Mio.€ eine Cashposition von 61Mio.€ und eine jährliche Tilgungskraft von 38 Mio.€ gegenüber. Dies sieht an sich erst einmal gesund aus. Besonders zu beachten ist hingegen der Goodwill in Höhe von 62,5 Mio.€. Dieser ist durch die etwa 25 Übernahmen seit dem Börsengang 2020 angehäuft und sorgt für ein gewisses Risiko in der Bilanz. Der Goodwill bleibt seit einigen Jahren konstant, da planmäßige Abschreibungen und Neuakquise sich die Waage halten. Insgesamt ist die finanzielle Lage in Ordnung, wobei man die Schulden und den Goowill im Auge behalten muss.

Investmentgedanken / Zukunftsaussichten

Fortschreitende Digitalisierung

Die Digitalisierung schreitet in vielen Teilen der Wirtschaft und Gesellschaft unaufhaltsam weiter voran. Die Coronapandemie hat diesen Umstand noch einmal beschleunigt. Dennoch gibt es in vielen Bereichen noch enormen Nachholbedarf, so dass dieser Prozess bei weitem noch nicht abgeschlossen ist. Dazu zählt zum Beispiel die öffentliche Verwaltung oder viele kleine und mittelständische Betriebe. Hier bietet Datagroup mit seinem CORBOX Baukasten das ideale Angebot für die verschiedensten Kunden. Insgesamt sehe ich das Geschäftsmodell als sehr zukunftsfähig an.

Wiederkehrende Umsätze

Bei der Betrachtung der Geschäftsbereiche haben wir schon festgestellt, dass ein Großteil des Umsatzes wiederkehrend ist. Es handelt sich meistens um langfristige Verträge wodurch Datagroup eine gewisse Planungssicherheit hat. Zusätzlich hilft hier auch eine sehr hohe Kundenzufriedenheit, so dass der Kundenstamm gehalten werden kann. In einer Studie im Jahr 2020 lag man auf Platz 3 von 21 unter den IT-Service Providern in Deutschland.

In den letzten Jahren hat man bei vielen Unternehmen im IT-Bereich einen Trend hin zu Abo-Modellen gesehen. Bei vielen Unternehmen hat dies zu einem starken Gewinn- und Umsatzwachstum geführt. Dies gilt natürlich vor allem für Softwareunternehmen wie Adobe oder Microsoft deren Geschäftsmodell sehr gut skalierbar ist. Zwar ist dies bei Datagroup nicht ohne weiteres möglich, aber dennoch könnte dies in einigen Unternehmensbereichen sehr lukrativ sein. Dies gilt beispielsweise für den Cloudbereich.

IT Abteilungen sind kostspielig

Für kleine und mittelständische Unternehmen ist es oftmals nicht profitabel eine eigene IT-Abteilung zu betreiben bzw. aufzubauen. Oftmals fehlt es an der notwendigen Expertise oder es mangelt an entsprechenden Fachkräften. Dafür bildet die öffentliche Verwaltung wieder ein gutes Beispiel. Aufgrund der festgeschriebenen Vergütungsstruktur ist es schwer entsprechende IT-Fachkräfte in den öffentlichen Dienst zu locken. Für diese ist es lukrativer in der freien Wirtschaft arbeiten und von den höheren Gehältern zu profitieren. Auch kleine Unternehmen können sich die entsprechenden IT-Fachkräfte nicht leisten. Daher könnte Datagroup in diesen Fällen Abhilfe schaffen und diese Aufgaben übernehmen. Eigene IT Abteilungen lohnen sich in der Regel nur für große oder mittelständische Konzerne.

Wachstum durch Übernahmen

Bei der Betrachtung der finanziellen Lage war bereits zu sehen, welche Wachstumsstrategie Datagroup verfolgt. Einerseits setzt man auf organisches Wachstum und anderseits setzt man auf anorganische Wachstum durch Übernahmen. Seit dem Börsengang 2006 gab es mehr als 25 Übernahmen von kleinen bis mittelgroßen IT-Unternehmen, die in die Datagroup eingegliedert wurden. In den meisten Fällen wurden dadurch auch deren Bestandskunden übernommen. Durch die verschiedenen Akquisitionen konnte man nicht nur Fachkräfte gewinnen, sondern sich auch in einzelnen Branchen weiter spezialisieren. Durch die vorhandene Erfahrung in vielen Branchen gestaltet sich auch die Gewinnung neuer Kunden ebenfalls einfacher. Laut eigenen Angaben ist man bestrebt ein jährliches organisches Wachstum von 4-6% und ein anorganisches Wachstum von 8-12% zu erreichen.

Risiken

Viele Übernahmen

Zum einen ist es natürlich positiv durch Übernahmen weiteres Wachstum zu generieren, aber hier muss man auch die andere Seite dieses Vorgehen betrachten. Durch die vielen Übernahmen ist der Goodwill in der Bilanz deutlich angewachsen. Dies birgt natürlich das Risiko von unplanmäßigen Abschreibungen. Außerdem können die teilweise kostspieligen Übernahmen sich ggf. als Flop herausstellen. Bisher hat Datagroup hier jedoch einen guten Job gemacht. Man sollte aber auf jeden Fall im Hinterkopf behalten, dass Datagroup weiterhin diesen Weg gehen wird, der nicht frei von Risiken ist.

Konkurrenz

Ein ebenfalls nicht zu unterschätzendes Risiko ist die Konkurrenz-Situation. Datagroup ist in der IT-Dienstleistung ganz klar ein Nischenplayer. Der Hauptfokus liegt auf mittelständischen Unternehmen aus dem deutschsprachigen Raum. Bei Großunternehmen und im internationalen Bereich gibt es natürlich eine starke Konkurrenz Situation. Dort beherrschen die großen Player wie SAP, Salesforce, IBM, Oracle und Co den Markt. Hier besteht natürlich die Gefahr, dass diese Unternehmen Marktanteile von Datagroup angreifen könnten. Zwar haben die meisten Kunden langfristige Verträge, aber dennoch können sich Marktanteile in ferner Zukunft verschieben.

Geringe Profitabilität

Wie wir im Abschnitt bzgl. des Umsatz und Gewinns schon gesehen haben, sind die Margen von Datagroup relativ gering. Die operative Marge liegt im Bereich von 6-7% und die Netto-Marge bei 4-5% bei. Im Gegensatz zu Software Unternehmen ist das Geschäft wesentlich kapitalintensiver. Im Dienstleistungssektor wird wirkliche Manpower benötigt, so dass das Geschäftsmodell weniger gut skalierbar ist. Ein weiterer Nachteil liegt noch darin, dass IT-Fachkräfte sehr teuer sind. Im Vergleich zu anderen Dienstleistungsbereichen drückt dies natürlich die Marge. Die geringe Marge macht das Unternehmen auch weniger interessant als Investment. Wie z.B. im letzten Jahr zu sehen war, können unvorhergesehene Ereignisse weniger gut abgefedert werden.

Aktuelle Bewertung Datagroup

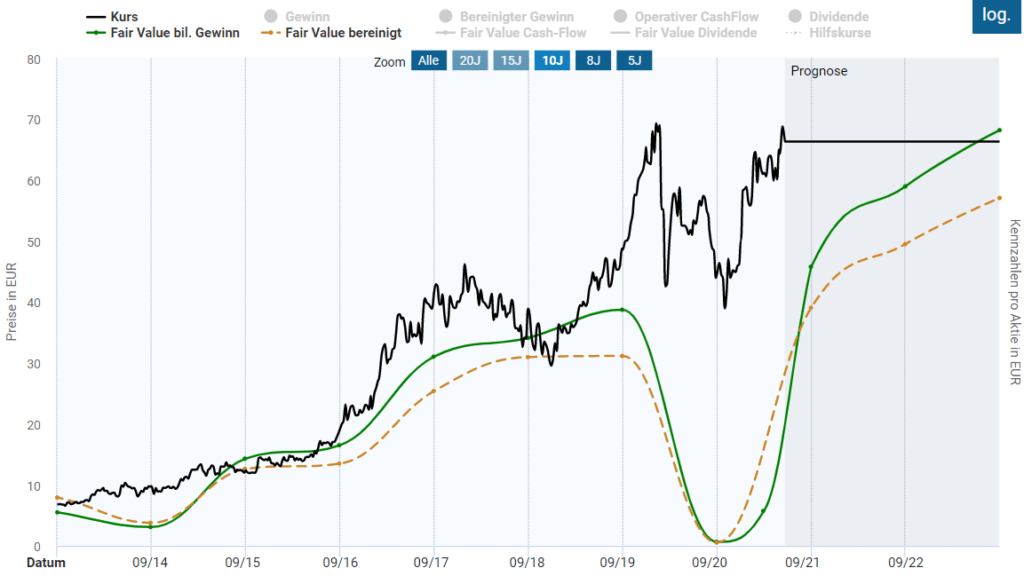

Eine Bewertung der Datagroup Aktie ist aufgrund der beschriebenen Sondereffekte und der Coronasituation aktuell relativ schwierig. Bei der Bewertung nach historischen KGV habe ich als historischen Durchschnitt einen Wert von 22 verwendet und für den bereinigten KGV von 18. Diese Werte erschienen mir bei der Betrachtung der letzten 10 Jahre realistisch. Demnach scheint die Aktie basierend auf den Erwartungen für 2021 überbewertet zu sein. Erst im Laufe des Jahres 2022 wäre die aktuell Bewertung als fair anzusehen.

Nimmt man das ausgegebene Ziel von 12-18% Wachstum pro Jahr dazu könnte man die etwas höhere Bewertung noch rechtfertigen. Aus meiner Sicht spricht jedoch die relativ geringe Marge wiederum dagegen. Auch bei der Abwägung der Chancen und Risiken sehe ich keinen eindeutigen Ausschlag in eine Richtung. Insgesamt würde ich die Datagroup Aktie daher aktuell als zu teuer ansehen und von einer Investition absehen. Ich persönlich habe die Aktie seit anderthalb Jahren im Sparplan und werde meine Investition noch einmal überdenken. Ggf. gibt es bei anderen Unternehmen ein besseres Chance Risiko Verhältnis.